本文作者为 New Bloc 策略分析师 Barry,5 年外汇黄金市场交易经历。授权金色财经首发。

2021 年新的周末,比特币仍在突飞猛涨。根据 Coinbase 行情数据显示,北京时间 1 月 2 日晚 20 时,比特币站上 30,000 美元关口,24 小时内涨超 4000 美元。

回顾 2017 年的比特币牛市

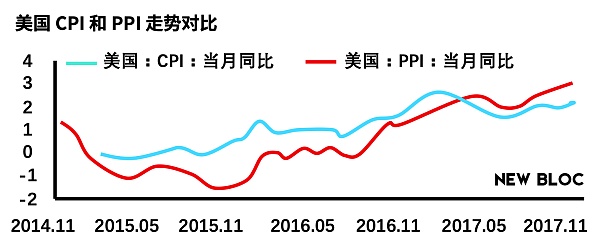

由于中国是生产大国,美国是消费大国,中美 CPI 之差为正值是因为中国产能过剩,过多地承担了原材料价格上涨的成本,中国外贸企业利润承压,于是看到 2016 年开始有了供给侧改革(去产能、去库存、去杠杆、降成本、补短板),随后美国通胀开始抬头,并在 2017 年开始加息。

从 2010 年开始,中美利差持续走高,资金流入不断推动人民币走强;而美国国债期货在 2013 年年底见底,收益率见顶,资金的机会成本下降,市场风险偏好上升。2013 年,由于中国产能过剩导致实体投资回报率走低(2010 - 2017 年期间,中美 CPI 之差一直保持为正值),市场风险偏好上升,中美之间保持着高利差,流入的资金开始投向虚拟资产。

2014 年 7 月开始,中国股市逐渐走牛,而到 2015 年 1 月开始,美国国债期货见顶,国债收益率见底,资金的机会成本上升,风险偏好下降,获利了结在中国的收益,随着股市的赚钱效应持续外扩,国内资金开始大幅度加杠杆、配资流入股市,随后在证监会查配资去杠杆的背景下,A 股开始出现踩踏式崩塌。

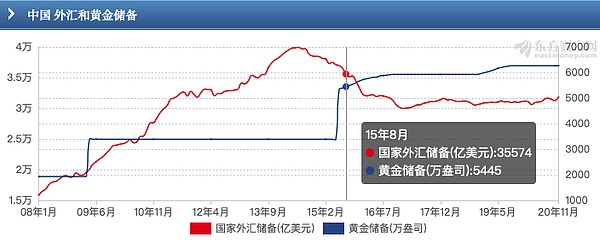

中国的外汇储备在 2014 年 9 月见顶,主要原因有两点:一是美债收益率阶段性见顶,国债收益率阶段性见底;二是人民币被高估,消耗了外汇储备(之前流入的热钱退出),外汇储备在 2015 年经历了证监会去杠杆查配资的过程。

在 2015 年 8 月 11 日,中国央行宣布中间价市场化改革,完善中间价报价,将参考上日收盘价,并综合考虑外汇供求情况,最终确定中间价报价,同时宣布一次性贬值约 2%,随后外汇储备开始加速减少。

外汇储备于 2016 年 12 月企稳,主要原因是 2016 年 12 月 30 日,央行发布了最新的《金融机构大额交易和可疑交易报告管理办法》,其中最大的迭代就是如果用户单日交易超过 5 万人民币或 1 万美元,都要被当成大额交易向上报告,而此前的最低标准是 20 万人民币。这个更新后的标准从 2017 年 1 月 1 日起正式实施。

刚进入 2017 年,中国便加强了对外汇的管制力度,从国内的最新报道可知,合法途径获得的人民币兑换外汇的流程更加复杂,并且国家对个人购汇用途的监管也更加严格。用人民币购买外汇时,必须填写《个人购汇申请书》,并且首次明确提出购汇不得用于境外买房、证券投资等业务。外汇管制确实有效控制了外汇储备的进一步减少。

如上图,比特币在进入 2017 年牛市时,可以看出刚好在 2016 年 12 月开始,价格走势斜率变陡、增速变快(纵坐标已取对数)。外汇管制后虽然外汇储备稳住,人民币大幅度升值,但是矛盾的核心依然没解决,资金通过其他途径继续流出,而接盘的是大幅加杠杆的后进场投资者。

中国禁止比特币的时间也就在 2017 年 9 月。当时,我国人民银行决定加大对比特币的监管,并开始在 9 月 27 日中午 12 点,关闭所有的虚拟资产交易平台,用户需在此之前将比特币全部提出。随即比特币出现了一波回调,但是投机热和低利率国际热钱,仍继续推动着比特币进一步上涨。

比特币上涨动力原因分析

主要原因可以归结为两大类:一是低利率环境造就,二是跨境资本流动加强。

低利率环境

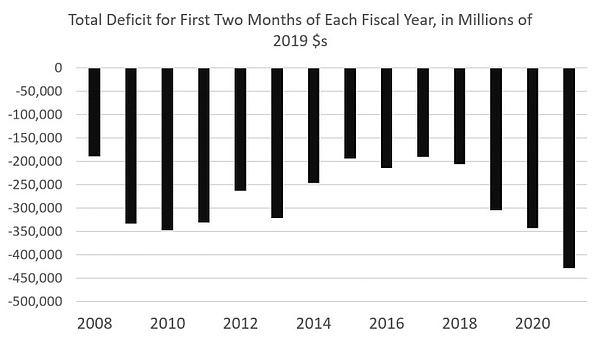

有很长一段时间,欧美市场都处于低利率时期,即便开始通胀,美联储也不太可能会有加息的动作,但不排除鹰派言论来管理预期。如下图所示,根据美国每年的财政赤字总额,可以看到 2020 年赤字猛增,美国政府每年的利息成本将吞噬掉很大一部分联邦预算,而且债务负担越大,其对利率变化,即便是极其细微的变化,也将变得更加敏感,并且更有可能对私人投资形成挤出效应。

从 2008 年爆发金融危机以来,美国经历了 3 轮 QE,直到 2017 年才开始加息。2020 年政府赤字是 2009 年的两倍,债务负担比 2009 年要大得多。因此可以预期,未来 10 年内不太可能有加息动作(中东战争除外),更多的是政府继续举债,一部分偿还利息,一部分增加社会福利。

跨境资本流动

在全球经济一体化的今天,美元低利率、人口老龄化、消费国债务负担过重、贫富差距过大等,导致内需不足、热钱过多,对于新兴市场而言主要矛盾,则是外汇的稀缺和跨境资本的大进大出。

加密资产的出现,为这类问题提供了一种重要的解决方案,由于比特币交易成本低、交易速度快、交易规模大等特性,在一些资本主导控制的国家,形成了比特币渠道的资本外逃。资金外逃对比特币有正向冲击,持续的资金外逃对比特币则带来了持续的正向冲击,这可能也是近几年比特币长期大涨的核心因素。

比特币市场后市走势分析

如上图所示,根据比特币价格和美国短期国债期货走势图可以看出,短期美债于 2018 年 11 月见底,比特币于 2018 年 12 月见底,利差推动资金流动,对跨境资金流动需求的上升,推动了比特币价格抬升。

目前新冠状病毒在全球大面积爆发和流行,各国政府为了降低病毒对经济带来的负面影响而纷纷举债,实体经济投资回报率低,美国国债收益率因美联储的大量购买而持续保持在低位,且和各个国家的利差持续保持正值,这些因素综合在一起,导致了大量资金流出美国,美元出现贬值,各个国家纷纷出现资产价格的上涨。

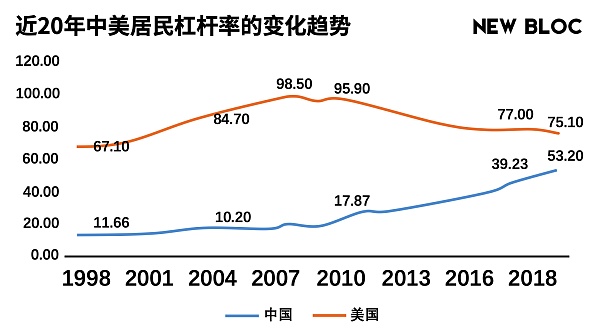

现在世界与美国的关系,像极了中国与美国在 2014 年的时候(当时美国国债收益率走低,和全世界利差不断扩大,导致投资收益率低迷)。比特币在 2015 年见底,2016 年开始不断走高,2017 年继续加速;中国外汇储备于 2014 年 9 月见顶,美债收益率于 2015 年见底,人民币开始贬值,外汇储备减少;2016 年底中国开始外汇管制,人民币升值,外汇储备企稳,比特币加速。而 2017 年中国市场占比特币交易市场的 8 成。

总结

随着后续利差开始回升,比特币的避险属性会更着重显现。目前,比特币牛市先于黄金牛市,比特币的避险属性来自于外汇挤兑,黄金的避险属性来自于信用对冲。短期来看需要注意技术性回调,下图是 2015--2016 年比特币的走势,需注意拥挤交易后的多头平仓带来的大幅回调。

世纪金融网

世纪金融网