2021年2月资本市场极度动荡,但方向基本符合预期,我们正在逐步从经济复苏前期向经济复苏后期转变,核心特征是经济复苏边际放缓,而通胀加速走高,由此带来的流动性收紧趋势已经重新回归并主导所有市场,这正是我们年报和上月月报提出的“逆风”即“利率上行”场景。对大类资产来说,这意味着股票牛市加速进入最后一程,虽然还没有结束,但高处不胜寒,风险已经越来越大。而债券类资产虽然熊市还未结束,但中长期的持有价值已经逐步凸显。建议投资者逐步降低股票类资产仓位,结构上将更加倾向于防守型板块,并逐步增加债券类资产比例,准备以最安全的姿势迎接投资时钟中最危险的一段时期。

一、基本面:经济复苏接近后期,警惕滞胀风险

2月是春节月份,没有太多的宏观数据,但从有限的数据来看,经济基本符合我们上月的判断,经济复苏动能正在减弱,通胀水平继续走高,经济周期逐步转向投资时钟的第四阶段:复苏后期,这一阶段在投资时钟中基本是最难赚钱的阶段。从具体数据来看,已经出现过热和滞胀的信号,PMI继续走弱,房地产交易继续回暖,但主要局限在一线城市。CPI下跌主要是因为春节错位,真正反映实体热度的PPI正在加速上行,逐步接近危险区间,而这可能给投资带来最大的风险,就是流动性的收紧。

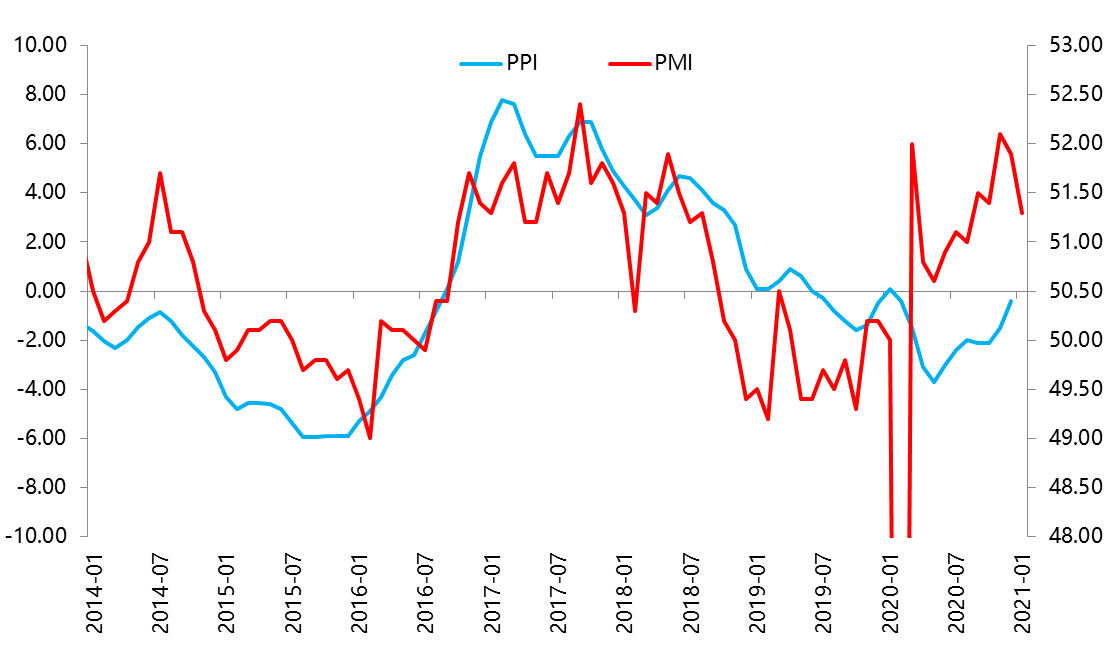

图表1:经济周期核心增长指标(PMI-3MA)和通胀指标(PPI)

来源:Wind,巨丰金融研究院

第一,2月PMI数据预计继续下降,经济复苏的速度继续边际放缓。本月的PMI数据公布略有延迟,根据综合20家分析机构的预估中值显示,预计2月官方制造业PMI可能较1月的51.3%小幅放缓至51.1%。一方面是春节错位和国内疫情反复的拖累,经济活动又受到了一定影响,但另一方面,由于今年春节就地过年现象,以及很多企事业单位生产复工较往年明显提前,所以下滑复苏有限,总体趋势依然处于荣枯线以上,经济复苏方向确定,但速度边际放缓。

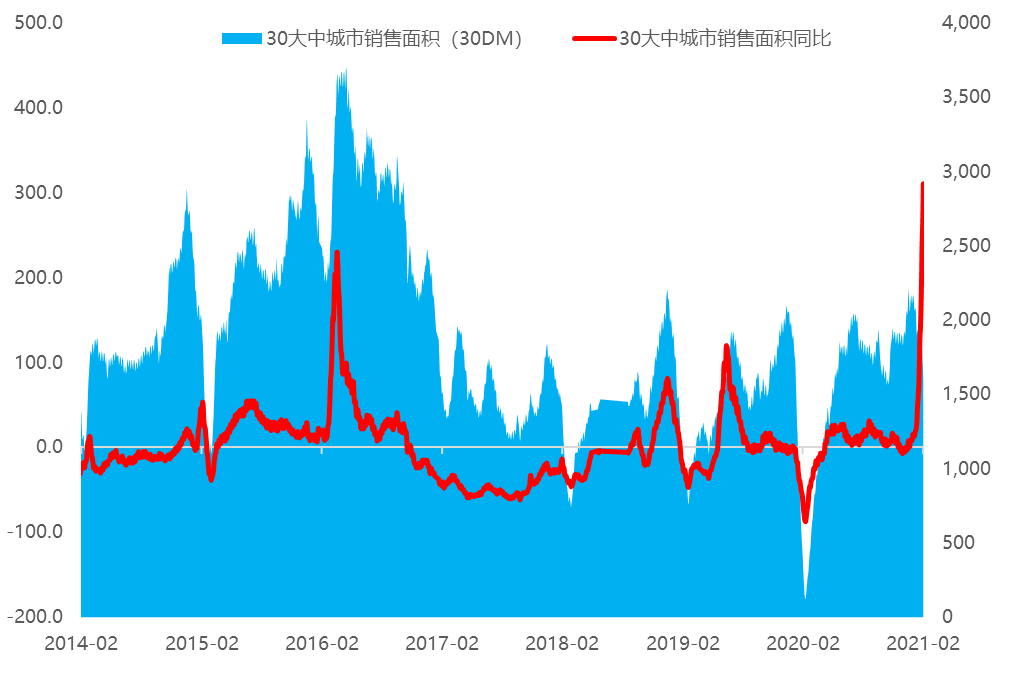

第二,房地产销售继续回暖,一线城市引领房市回暖。2021年1-2月30大中城市销售面积和销售套数持续回暖,近1个月的销售面积一度回升到2200万平米以上,相当于去年同期的6倍,当然,如此高的增速主要是去年疫情期间基数较低。但即便从绝对值来看,这个销售量也基本创下2017年以来的新高,但距离上一轮周期3600万平米的火爆程度还有一定差,房地产市场的长期基本面已经不可同日而语。而且从结构上来看,这次的回暖主要是一线城市,一线城市的月销售面积已经创下近四年新高,而二线城市和三线城市尚未达到2019和2020年的最高水平。量在价先,预计一线城市的销量回暖预计会继续带动房价回暖。不过,由于一线城市的交易以存量房为主,所以预计对房地产投资的拉动作用有限。

图表2:房地产高频数据跟踪:30个大中城市销售面积及增速

来源:Wind,巨丰金融研究院

第三,春节期间消费火热,疫情后的消费修复仍在继续。去年下半年以来,社会消费品零售总额持续回升,虽然绝对增速依然面临很大压力,但边际修复的态势很明显。除了少数像旅游这样仍被管控的行业之外,大部分行业的需求出现明显回暖。虽然2月份没有公布消费数据,但从春节期间的各项微观高频数据来看,消费需求的改善还是相对明确的趋势。最亮眼的是电影票房,截至2021年2月26日,今年的全国电影票房已突破150亿,创下历史最快纪录。其中2月单月票房就超过100亿,主要是春节档票房超过78亿,创下春节档的历史纪录。虽然有就地过年、不能出国旅游等客观原因,但能在部分地区限制上座率的情况下达到如此水平还是略超市场预期,显示出疫情后经济复苏期的消费潜力。

第四,PPI如期转正,通胀即将进入危险区域。2021年1月CPI和PPI再次背离,其中CPI同比下跌0.3%,PPI同比首次转正,上涨0.3%,符合我们2月报告中的预测。背离的主要原因仍然是CPI失真,2021年和202年春节错位,导致去年1月服务价格基数偏高,所以1月CPI非食品项成为主要拖累,比如交通通信价格同比下降了4.6%。真正值得关注的依然是PPI,时隔11个月之后重新转正,而且对比的还是去年疫情爆发前的基数,这主要就是受前期国内经济复苏和外部全球大宗商品涨价的影响。从近期国内大宗商品的涨价潮来看,预计2月的PPI将加速上行,逼近货币收紧的临界点。

二、流动性:宏观流动性迈向第二拐点,微观流动性短期波动

宏观基本面的分析指向一个结论:宏观流动性环境将继续恶化。主要原因就是自去年5月以来的经济复苏已逐步进入后期,需求回暖叠加输入压力导致通胀进入危险区域。虽然微观流动性充裕的长期趋势不会改变,但短期随着股票市场在高位的波动加剧以及房产等实体资产的回暖,资产重配的节奏也会受到影响。

1、宏观流动性:流动性重回紧平衡,加速迈向第二拐点

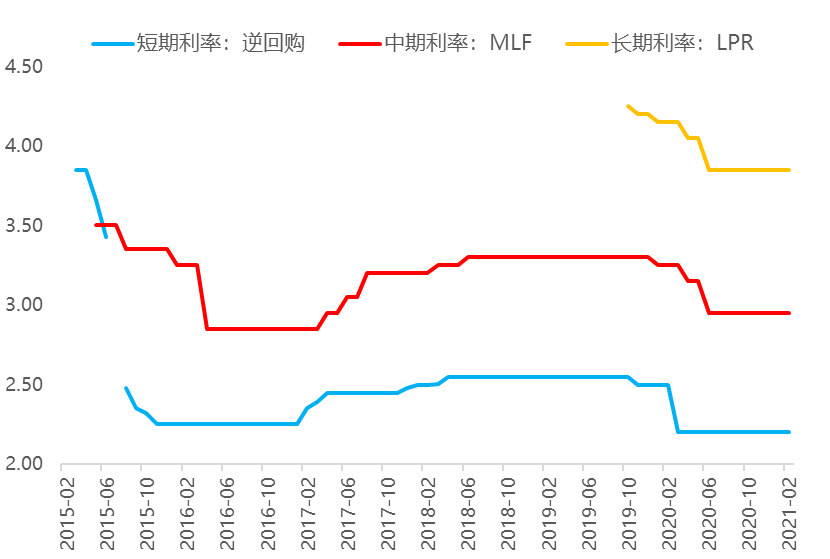

上月月报中,我们提示宏观流动性可能结束跨年宽松,重回利率上行轨道,这一判断在2月得到印证。虽然三大政策利率依然延续十几个月不动的中期趋势,但市场上的短端利率已经彻底结束去年底到今年1月的阶段性宽松,重新回归上行趋势。预计伴随着通胀的走高和货币投放趋稳,市场的利率中枢还会进一步抬升,甚至逐步接近宏观流动性的第二拐点。所谓第一拐点,就是从宽松转向不松不紧,标志是暂停降息,这一拐点出现在去年5-6月。所谓第二拐点,就是从不松不紧转向实质收紧。

从中期趋势看,我们目前仍处于不松不紧的阶段,也就是第一拐点和第二拐点之间。2021年2月核心政策利率依然全线按兵不动,其中7天逆回购的中标利率已经连续12个月维持在2.2%,MLF的中标利率已经连续10个月维持在2.95%,LPR已近连续10个月维持在3.85%。严格意义上说,这些关键利率没动,宏观流动性的大方向就没有本质变化,我们仍处于第一拐点和第二拐点之间,经济过热的风险尚处于可控范围。不过,根据前面的分析,通胀已经转正,可能很快会突破货币政策的警戒线,届时宏观流动性会加速向第二拐点迈进。

图表3:核心利率跟踪:逆回购、MLF和LPR利率

数据来源:Wind,巨丰金融研究院

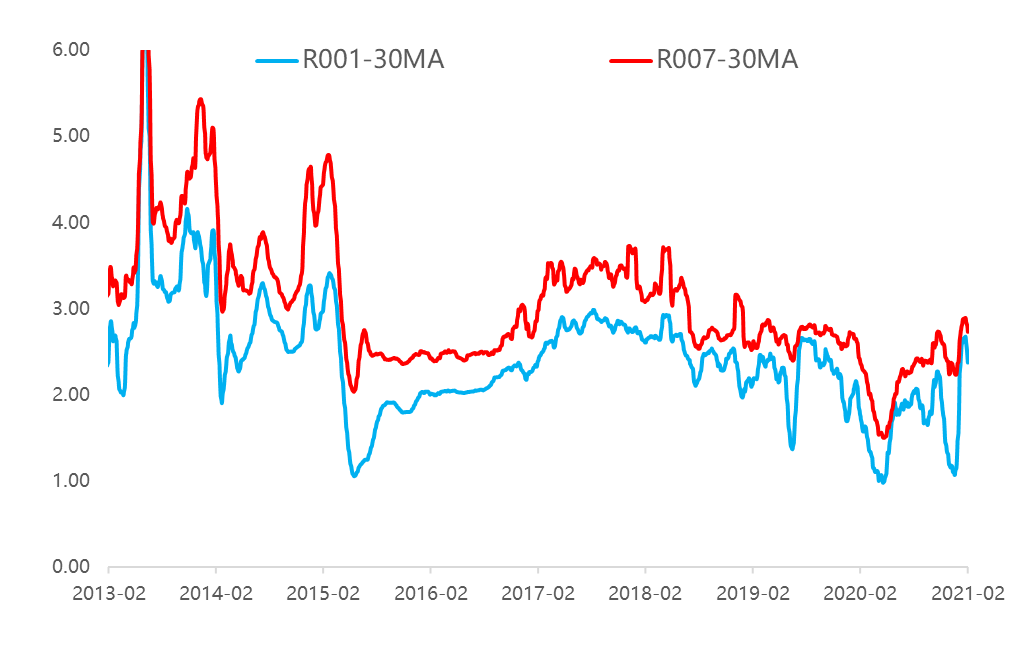

从短期趋势看,利率的上行呈现波动反复特征,春节前偏紧,春节后又明显缓解。从1月中下旬开始,央行就一改前期的宽松态度,突然引导了一波急促的利率上行,届时资本市场处于股债双牛的非理性时期,货币市场的加杠杆行为也明显回暖,所以央行此举颇有警告市场的意味。银行间7天回购利率一度从前期2%以下的低位飙升到4.83%,进入2月份以后虽然有所缓解,但由于春节前的需求旺盛,利率也保持在2.5%左右。但春节过后,利率又明显下行,目前维持在2.3%左右,除了季节性因素之外,更重要的也反映出央行操作的稳健性。

由此对目前的宏观流动性可以做出两个基本判断:第一,货币收紧的大方向绝对没有改变,去年12月到今年1月的异常宽松绝对不是长期趋势。现在任何的宽松都是暂时的,不要对宽松抱有幻想。第二,货币收紧一定是循序渐进的,不会一蹴而就。像1月下旬到春节前那样激进的收紧动作也不可持续,利率的上行必然伴随着反复的震荡。

图表4:核心利率跟踪:R001和R007的30天移动均值

数据来源:Wind,巨丰金融研究院

2、微观流动性:公募基金发行大幅下降,资产重配节奏放缓

我们的微观流动性跟踪依然围绕四类主体、两个层面展开。所谓四类主体,是指个人投资者、一般法人、公募私募基金等国内机构以及外资机构,其中波动较大的主要是个人、基金和外资,这也是我们跟踪的重点。所谓两个层面,是指自有资金和杠杆资金,目前以场内杠杆也就是券商融资业务为主。

从2月最新数据来看,公募基金发行大幅放缓,赎回压力加大,个人投资者入市节奏放缓,外资仍在流入,但速度趋于放缓,杠杆资金余额也再次下降,微观流动性短期情况不容乐观,虽然还不是彻底收紧,但也给市场敲响警钟。

(1)散户:个人投资者1月加速入市,2月前半月预计开户继续大增,后半月预计大幅放缓,总体速度趋于放缓。目前只能看到2021年1月的个人投资者的开户数据,1月存量投资者户数达到1.79亿人,创下历史新高,新增开户209万人,这个数字不仅较前月的162万人大幅攀升,而且也创下去年7月以来的新高,这主要是市场表现走强后吸引了更多散户资金进入,中国目前1.79亿左右的股民数量依然有很大的增长空间,居民资产从房地产向资本市场重配的过程远远没有结束。不过短期来看,近期的市场动荡可能导致开户速度大幅放缓。

(2)基金:公募基金发行大幅下降,基金赎回压力加大。根据Wind的统计,截至2月26日,2月成立新基金35只,创2017年9月以来的单月新低,较1月份环比大幅下降76.82%,并较2020年2月份同比下降63.54%。2月新成立基金合计发行份额1302.29亿份,创2020年1月以来最低值。另外还有2只偏股混合型基金及1只ETF联接基金发行失败。1月创纪录的新发基金是推动市场上行的主要动力之一,而市场剧烈动荡和基金赎回可能形成恶性循环,这对市场来说不是好消息,尤其是基金抱团板块。

(3)外资:保持净流入态势,但流入速度趋于放缓。截至2021年2月26日,北向资金累计净买入达到12835.93亿,其中沪股通和深股通分别净买入6407.73亿和6428.2亿。整个2月份北向资金新增净买入412亿,较今年1月的400亿有所加速,但仍低于去年12月的572亿,主要是上半月流入,下半月市场调整后北向资金持续流出。总体来看,随着A股市场进入风险更大的牛市后期,虽然北向资金流入速度中长期趋势不会改变,但短期速度可能保持低位,不会像此前速度那么快。

(4)杠杆资金:融资杠杆去年9月以来首次下降。截至2021年2月25日,沪深两市融资余额达到1.538万亿,较上月小幅下降26亿,是去年9月以来首次下降。总体来看,随着市场波动的加大,加杠杆的意愿有所减弱。前期杠杆平仓的意愿增强,下一步杠杆资金仍有增长空间,但速度会放缓,波动会加大。

三、配置策略:股票类资产高处不胜寒,继续增加债券类资产比例

结合基本面和流动性的分析,我们可以得出三个关键结论:第一,中期来看,目前经济周期正处于从复苏前期到复苏后期切换的关键时期,经济动能边际减弱,而通胀的压力在加大。第二,目前流动性还处于中性偏紧阶段,还没有彻底收紧,预计3月仍将延续这一基调,但随着通胀走高,流动性收紧的压力的确逐步加大,我们要时刻保持对流动性实质收紧的警惕。第三,长期因素推动的资金入市虽然还在继续,但随着市场环境的波动,资金流入速度正在放缓。

从大类资产的选择来说,不管流动性实质收紧的拐点何时到来,但投资时钟中的好日子基本已经过去,接下来的复苏后期是投资时钟中最难赚钱的阶段之一。一方面,债券类资产的熊市仍将继续,经济复苏+通胀走高+流动性收紧的组合下,债券市场几乎不可能走出趋势性机会,不过,随着债券市场的持续探底,中长期配置价值已经显现,可逐步增持债券类资产;另一方面,股票类资产的牛市虽然没有彻底结束,真正的熊市信号仍未出现,但牛市的确已进入这轮周期的最后一段。高处不胜寒,对于风险偏好中性或保守的投资者来说,我们仍然建议逐步降低股票类资产的比例,保护前期收益。

1、股票类资产:牛市高处不胜寒,转向中性偏低配置

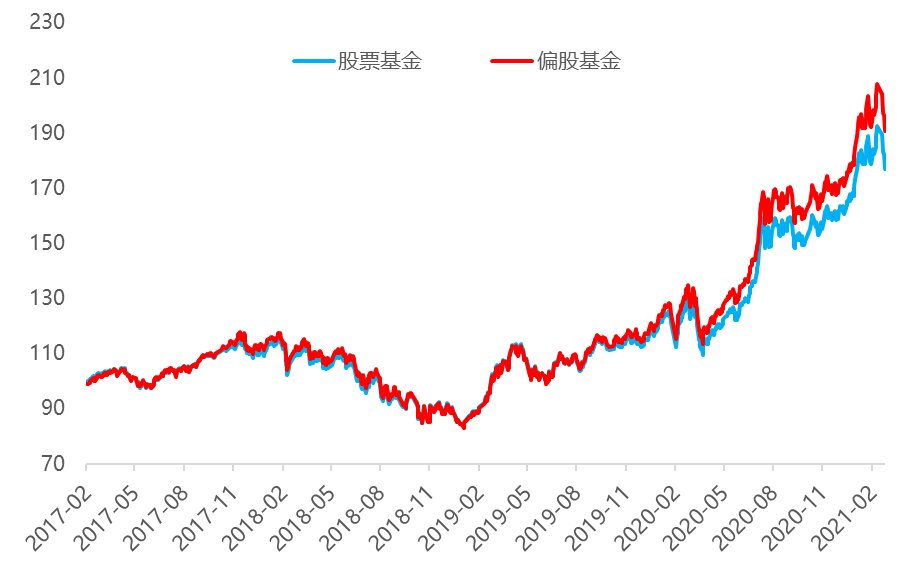

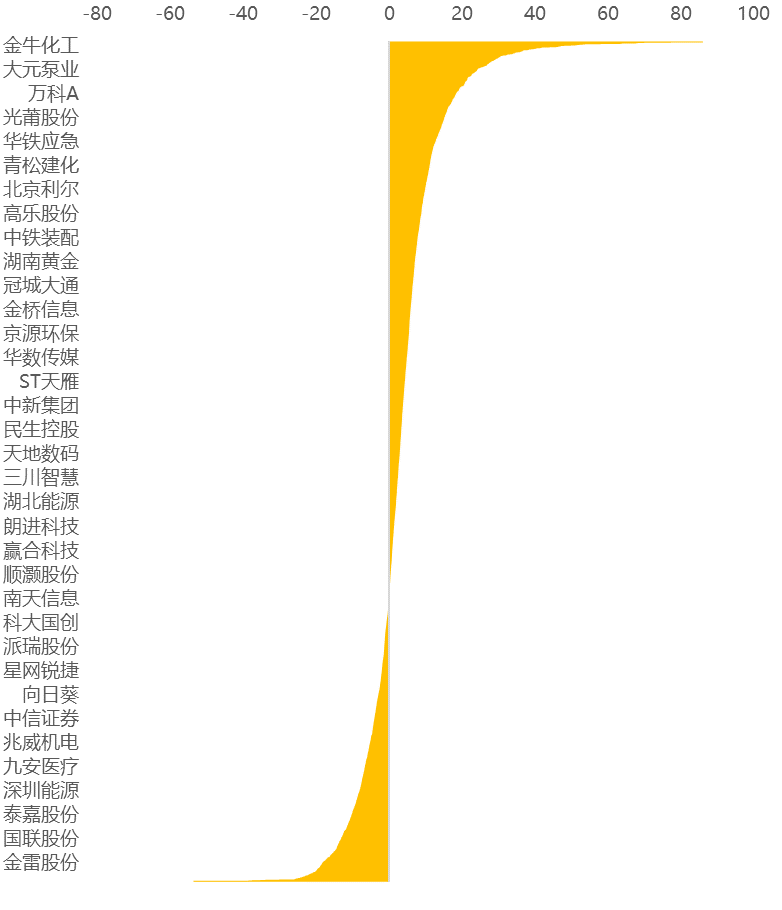

2021年2月A股剧烈震荡,申万A股指数一度上涨6%,但大跌之后,最终小幅下跌0.01%,总体和我们上月月报预测的小幅负收益或零收益完全吻合。从主要股指来看,风格虽然在后半月有明显变化,但总体来看依然延续了上月的价值化风格。表现最好的是大盘蓝筹,上证50上涨了1.2%,主要是受传统金融、周期板块上涨的带动,其次是上证指数,上涨0.7%,表现最差的是偏成长风格的创业板,创业板指大幅下跌6.9%,创业板综大幅下跌3.8%。从个股表现来看,风格和上月完全不同,1月份4000多只个股中只有不到1/4是上涨的,而2月接近2/3的个股是上涨的,而且结构上主要是前期上涨过快的核心资产剧烈调整,非核心资产反而受益。从股票类基金来看,由于春节后的调整主要集中在基金抱团板块,股票基金和偏股基金收益大幅回撤,不过由于节前上涨角度,所以全月下跌并不明显,股票基金和偏股基金的全月分别回撤1%和0.8%。

图表5:本轮牛市主要股指收益回顾(截至2021年2月底收盘)

图表6:2017年以来股票基金及偏股基金走势(以2016年收盘价为100)

数据来源:Wind,巨丰金融研究院

图表7:2021年2月个股涨幅分化缓解,大部分个股上涨

数据来源:Wind,巨丰金融研究院

预计3月A股市场可能会有修复,但总体横盘震荡,风险依然较大,建议转向中性偏低配置。

从总体收益看,A股整体有望技术性修复,实现小幅正收益,或在零附近徘徊,核心逻辑是2月后半段市场深度下跌,而中期来看,牛市并未结束,春节后流动性较节前也有所缓解,所以可能会有超跌反弹,当然,这种反弹更像是技术性的,绝不是前两个月那样的大涨行情。

从风格上看,春节后的非核心资产行情不可持续,市场可能重新回归核心资产逻辑。虽然春节后核心资产出现本轮牛市前所未有的剧烈调整,但从全月来看,大部分核心资产依然维持正收益,过去几个月的超额收益也非常明显。我们认为,近期的调整主要是前期上涨过快导致的短期技术性休整,并非市场风格的逆转。越是流动性收紧的牛市后期,成长板块越危险,价值板块的性价比反而越高。尤其是随着年报业绩陆续披露,投资者会逐渐发现非核心资产和核心资产虽然同样高估,但起码核心资产还有一定的业绩增长和安全垫,相比之下,还是核心资产的性价比更高。尤其是对很多尚未建仓的新发基金来说,一定还是选择核心资产。

从行业配置上,随着我们逐步接近经济复苏后期和流动性第二拐点,配置风格上建议逐步转向防御。从长期来看,顺周期的金融板块价值凸显,建议增配,其余板块中,消费和周期依然有上涨空间,但选股难度和波动性都会加大,可陆续逢高降低仓位配置,稳定板块短期有所反弹,但不具备中长期价值,成长板块仍受制于流动性的收紧,没有系统性机会,整体都建议低配。

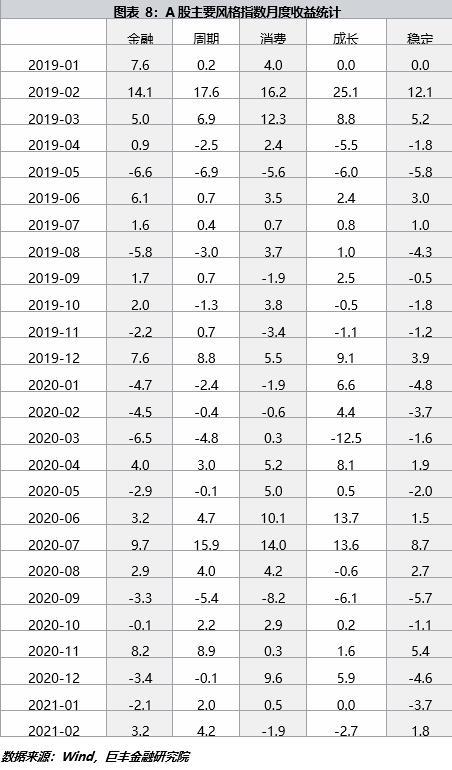

消费:中配。2021年2月中信消费指数下跌0.9%,结束连续4个月正收益,在五大风格中排名倒数第二,整体表现不及预期。不过从节奏上看,主要是春节后调整幅度较大,春节前整个消费指数大幅上涨10%以上,领跑全市场,牛市后期遇到类似这样幅度的大涨一定要谨慎,注意逢高减仓。牛市后期消费依然是符合市场主流方向的板块,只不过经过连续两年多的上涨,整个消费板块估值也处于高位,所以波动加大在所难免。预计3月消费指数有望回归正收益,一方面是因为牛市还没有结束,估值不会一跌到底,另一方面,基金的被动配置压力也依然存在,在各类资产中,相对性价比较高、承载资金能力较强的还要属消费板块。但需要注意的是,个股之间会加速分化,而这种分化一定还是向核心龙头集中,所以对投资者来说,建议一方面在反弹中加速清空非核心资产,另一方面保留部分核心资产,直到熊市信号真正出现时再逐步清空。

周期:中低配。2021年2月中信周期指数上涨4.2%,较上月2%进一步改善,在五大风格中排名第一。主要原因是全球经济复苏带动大宗商品回暖,叠加国内房地产市场回暖,使周期板块中的钢铁、有色等板块显著受益。我们在上月的月报中提到,只要经济复苏没有结束,周期板块依然有望保持相对收益,这一点是由经济复苏的基本面决定的。但是我们仍不建议大家在现阶段对周期板块保持过高的配置。因为这些板块中长期来看并不符合经济发展和转型的方向,很多都是板上钉钉的夕阳产业,虽然有机会,但并不会出现单边上涨的行情,往往是急涨又急跌,不好把握。比如其中的龙头有色板块在春节后3个交易日就涨了17%,但后面3个交易日又跌了14%,对于绝大部分投资者来说,这种行情中亏钱的概率比赚钱要大得多。而且,随着经济复苏进入后期,周期板块也已经逐步接近天花板,所以整体建议中低配。

金融:中配。2021年2月中信金融指数上涨3.2%,结束了连续两个月的下跌,在五大风格中排名第二,仅次于周期的表现。这基本符合我们上月月报中对金融板块改善的判断。往后看,除了跨周期的消费龙头,金融板块的性价比最高,从安全边际的角度,甚至比消费板块更安全。一方面是符合经济复苏后期的资产轮动,回顾2017年那轮复苏后期的市场表现,金融板块在当年上涨14%,是所有板块中表现最好的,甚至超过了消费板块的13%。主要就是复苏后期银行业绩改善,资产质量提升,再加上流动性收紧导致资金转向低估值洼地避险,所以相对低估值的金融板块可能会吸引更多的机构资金,而且金融板块体量大,不会因为资金的抱团而暴涨暴跌,这一点要比纯周期板块要好。预计2月金融板块依然将维持正收益,建议中配。

成长:低配。2021年2月中信成长指数下跌2.7%,较上月显著恶化,在五大风格中排名垫底。正如我们在年报和上月月报中反复强调的,在经济复苏期,比顺周期机会更确定的是逆周期成长板块的风险,不管未来周期、金融和消费的机会如何演进,成长板块的压力都是板上钉钉。这种压力一方面来自于外部经济复苏和利率上行的压制,另一方面来自于内部估值处于历史高位后,市场对业绩兑现的超高预期和现实业绩的惨淡现实之间的矛盾。短期来看,3月的流动性可能比2月上旬要宽松一些,但整体仍然是维持利率中枢抬升的趋势,而且随着年报的公布,大量业绩证伪的中小盘公司会加速挤泡沫,春节后的技术性反弹不可持续,对投资者来说,永远不要去接下落中的刀。预计2月成长板块继续负收益,建议低配。

图表8:A股主要风格指数月度收益统计

图表9:A股各风格指数走势对比

数据来源:Wind,巨丰金融研究院

2、债券类资产:债券熊市虽未结束,但中长期价值凸显

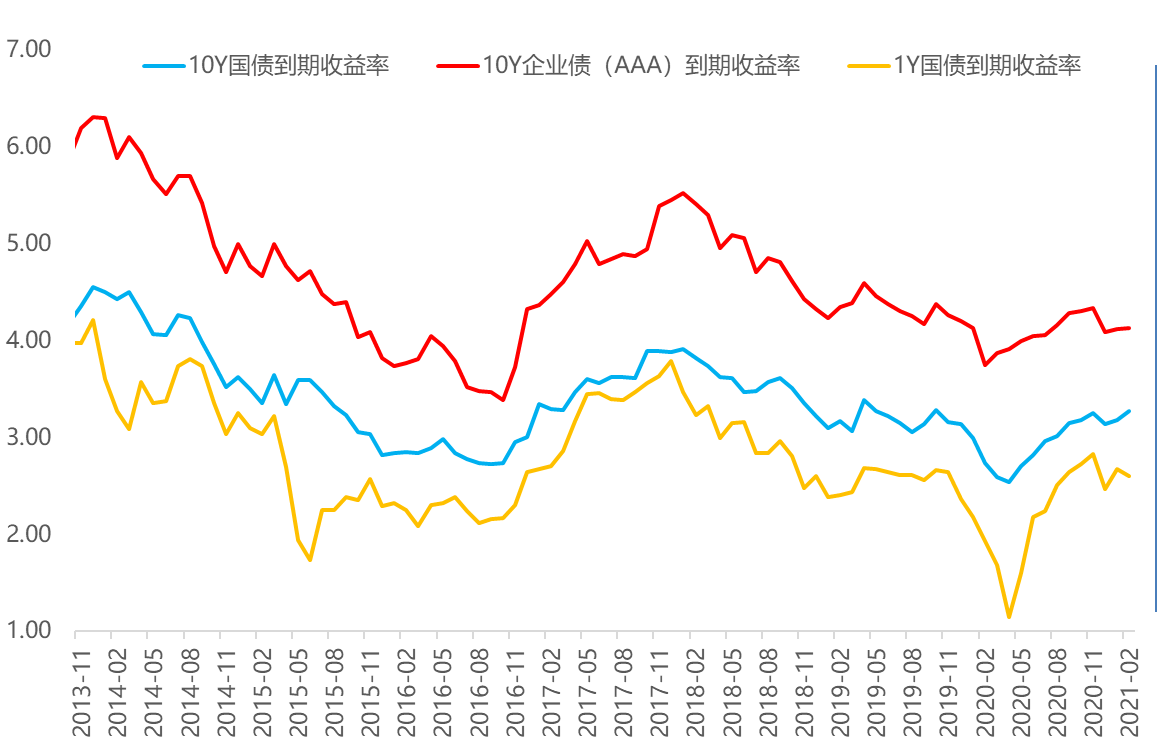

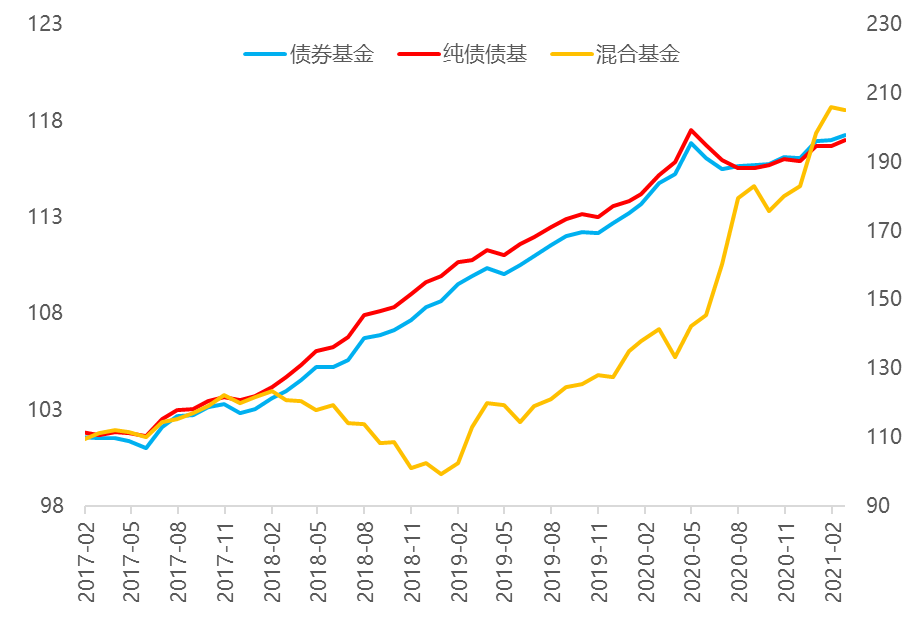

2021年2月债券市场整体下跌:10年期国债到期收益率报收3.28%,较上月末上行10BP,10年期AAA级企业债到期收益率报收4.14%,较上月末小幅上行1BP。主要原因来自于基本面的通胀预期。从基本面来看,PMI虽然连续回落,但经济复苏的中期趋势并未改变,只是速度放缓,而且越是复苏后期,通胀水平继续加速回升,1月PPI已经如期转正,预计2月PPI将在外围输入型通胀和内部经济需求回暖的双重压力下加速上涨。普通投资者主要是通过可投资债券的基金来进行债券类资产的配置,从债券类基金的表现来看,2月中证纯债债基指数上涨0.23%,较1月改善0.23个百分点,债券基金指数上涨0.23%,较1月的0.04%也明显改善,混合基金指数则受股票资产拖累,下跌0.47,较1月的上涨3.75%继续恶化。

预计3月债券市场将继续震荡走熊,短期收益机会不大,但中长期持有的价值继续提升,建议逐步增加固收及“固收+”资产配置比例,对冲股票牛市后期的潜在风险。第一,短期收益机会不大的原因是债券熊市并未见底,2月开始通胀数据将加速回升,PPI可能进入危险区域,届时流动性可能进一步收紧,债券市场的基本面没有逆转。上一轮周期中,直到2017年四季度也就是复苏的最末期债券市场才彻底触底。第二,中长期价值提升的原因是债券市场最危险的熊市初期已经结束,下跌方向虽然相对确定,但下跌空间和风险有限,而在股票类资产收益下降的同时性价比被动上升。往后看,债券熊市的底部在年内一定会出现,而如果从现在买入债券基金持有一年以上,大概率收益会跑赢大部分的股票基金。对投资者来说,如前所述,股票类资产仓位逐步降低后,可逐步增加债券类资产比例。

图表10:债券市场核心收益率走势

数据来源:Wind,巨丰金融研究院

图表11:债券类基金和混合基金走势对比

数据来源:Wind,巨丰金融研究院

世纪金融网

世纪金融网