8月11日消息,去中心化交易所(DEX)聚合协议1inch.exchange今日宣布推出自动做市商服务Mooniswap,这一新的AMM DEX对Uniswap的设计进行了改进,其会把套利者的部分收益重新分配给流动性池,并保护交易者免受抢先交易攻击,根据模拟实验,Mooniswap为流动性提供者带来的收入,预计将比Uniswap V2多50%至200%。

什么是自动化做市商(AMM)?

自动化做市商(AMM)极大地改变了用户交换加密货币的方式,流动性池允许用户以完全去中心化和非托管的方式在代币之间轻松转换。同时,流动性提供者(LP)可以获得交易费被动收入,而这一收入是根据其对储备池提供的资金按比例计算的。

2017年,Bancor推出了第一款AMM产品,它使得参与者可以在不依赖外部数据定价的情况下交易加密货币。之后,由Uniswap、Balancer、Curve等不同项目设计的创新AMM,开始在DeFi领域涌现。

历史上,Alan Lu首先为预测市场使用了恒定乘积公式,随后,Hayden Adams就使用了这个漂亮的公式来打造了他的Uniswap,而这个优雅的AMM公式便是:

x * y = k

其中,x代表代币1的数量,y代表代币2的数量,k则是一个固定常数。

换言之,这个方程表达了两种资产数量之间的依赖关系,它们的乘积必须保持不变。有了这个等式,AMM可以引用一个池中两个资产的价格,以维持它们的单位乘积等于一个常数。

这一想法很快就被市场参与者接受了,Vitalik Buterin呼吁“以我们运行预测市场的方式来运行链上的去中心化交易所”,并对抢先交易问题进行了反思。事实上,AMM机制也给交易者带来了可能的亏损风险。之后,很多项目方便从不同的角度来解决这些缺陷。

自动化做市商(AMM)是如何工作的?

通过两个面,恒定乘积不变方程会平衡资产池中的资产。其中第一面是交易者,他们与资产池进行交易,并导致价格的变动,第二面则是套利者,他们在交易者完成交易后,通过与资产池进行交易,将价格带回到市场价。因此,我们就有了AMM的两个进出流。

一般来说,交易者是按照AMM提供的价格交换资产的散户投资者,而套利者则相反,通常它们是旨在捕捉利润的交易机器人,由于套利流程的确定性是很高的,因此,套利者具有比其他市场参与者更多的优势。

理想情况下,如果价格下跌所带来的利润回到池中,那么做市商将从价格差异中获利。资产池是预先融资的,因此一笔互换交易可以轻松执行,在任何一段时间内,一名交易者在卖出,而另一名交易者则在买入,最后他们就相互抵消。

不幸的是,这在现实情况下是不存在的,进行抢先交易的交易者,实际上是通过价格波动来从流动性提供者(LP)那里窃取资金。不可否认的是,抢先交易的问题非常重要。

现有AMM面临的问题

恒定乘积不变量公式为AMM设计的很多后续创新奠定了基础。而现在,旨在改善价格曲线的AMM创新正迎来爆炸式的增长。

恒定乘积公式最直接的实现是Uniswap的AMM,Uniswap是完全无需许可的,任何人都可以参与它的资产池做市。Uniswap AMM不需要来自预言机提供的任何外部喂价,除了针对它执行的交易之外,基本上对定价没有其他影响。不幸的是,当流动性提供者在不利的条件下退出时,他们会遭受损失(无常损失),这自然是令人不愉快的。

而Curve则针对稳定币创建了一个更好的定价函数,它由一个恒定乘积及一个常数和函数组成。由于等式两边都嵌入了池不平衡系数,Curve的AMM能够更有效地报价。该AMM会根据查询时资产池不平衡的程度,在常数和公式和恒定乘积公式之间切换。

Curve的创新极大地促进了DEX领域的发展,但它依旧没能解决一些令人头疼的问题。

作为AMM领域的开拓者,Bancor在其V2版本更新中,首次尝试通过流动性放大和动态权重机制来解决大额交易的高滑点和无常损失问题。然而,Bancor V2减轻无常损失的浮动权重解决方案,需要依赖于协议外部运行的预言机的平稳价格报价流。Bancor发现这是一个关键的缺点,因为预言机容易受到抢先交易攻击的影响。我们赞同Bancor的观点,即一条锁链的强度取决于它最脆弱的那一环。

很多项目方都试图用自己独特的实现来改进AMM设计。

而1inch团队设计的AMM,它使得流动性提供者能够从价格滑点中捕获到一部分利润。

Mooniswap简介

Mooniswap是下一代具有虚拟余额(virtual balance)的自动化做市商,它使得流动性提供者能够捕获套利者获取的利润。

面对抢先交易难题,Vitalik Buterin建议使用“虚拟量”方案,但是在一个稍微不同的背景下。

这一想法在Mooniswap设计中得到了充分的实现。新的AMM能够通过维持不同互换方向的虚拟余额,将大部分滑点收入保留在池中。当发生互换交易时,做市商不会自动应用不变算法并显示即将进行交易的新价格。AMM在大约5分钟的时间内缓慢地提高套利交易者的汇率。因此,它们将只能收回一部分滑点收益,而其余部分将保留在流动性提供者(LP)共享的资金池中。我们相信这会改变游戏规则。

通过延迟价格更新,做市商将为套利者创造一个高度竞争的环境,迫使他们以利润较低的价格进行交易,这反过来又会增加流动性提供者获得的价值。

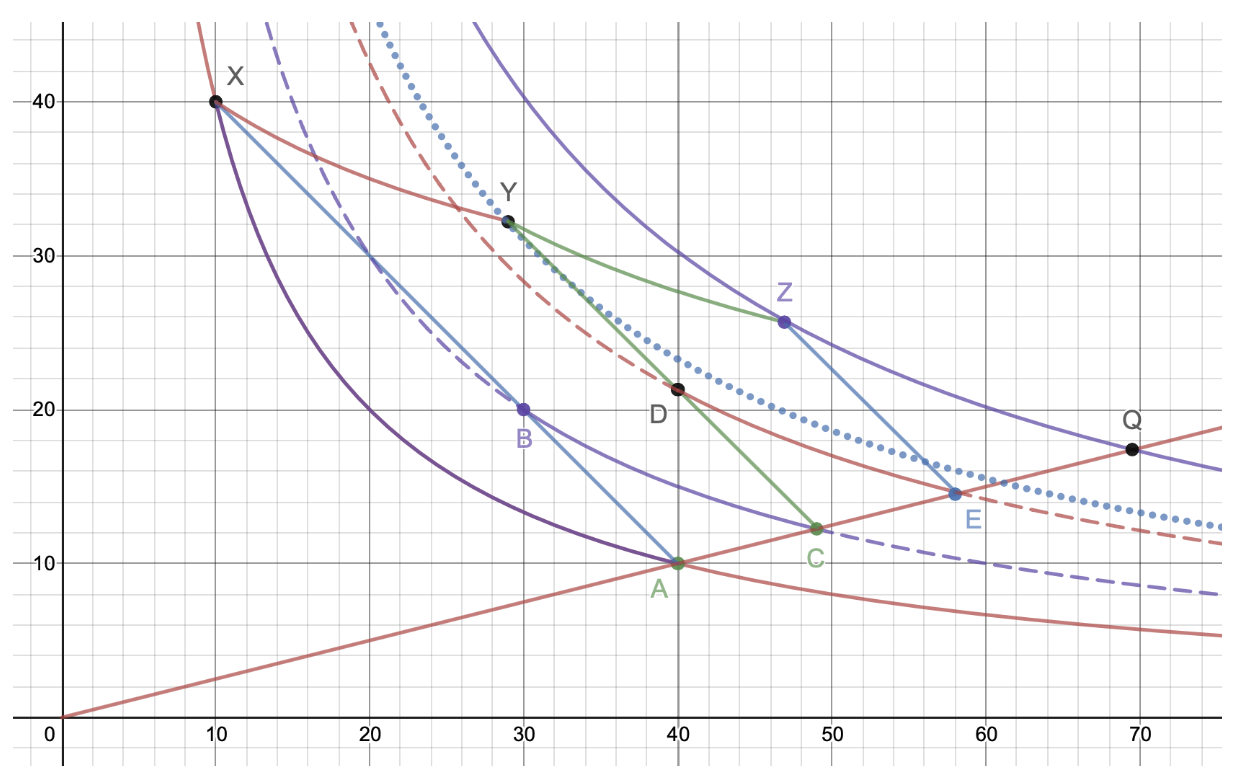

下图显示了几笔套利如何显著增加从X点到Q点的恒定乘积不变量:

其中:

A是初始余额;

X是在一笔互换交易后发生滑动的余额;

B是在一段时间后反向互换的虚拟余额;

0A — 0Q 价格的真实线;

BC,DE,ZQ是基于虚拟余额的套利交易;

XY,YZ-套利交易与实际余额的并行交易;

互换后,反向互换的虚拟余额开始从A点线性移动到X点,在某些B点,套利者发现价格有利可图,并通过从B点到C点执行互换来重新平衡资产池。请注意,A点和C点以及原点都位于同一条线上,这意味着它们拥有同样的价格。图表显示了三笔连续的套利交易,这些交易一直持续到Q点的实际余额达到均衡价格。

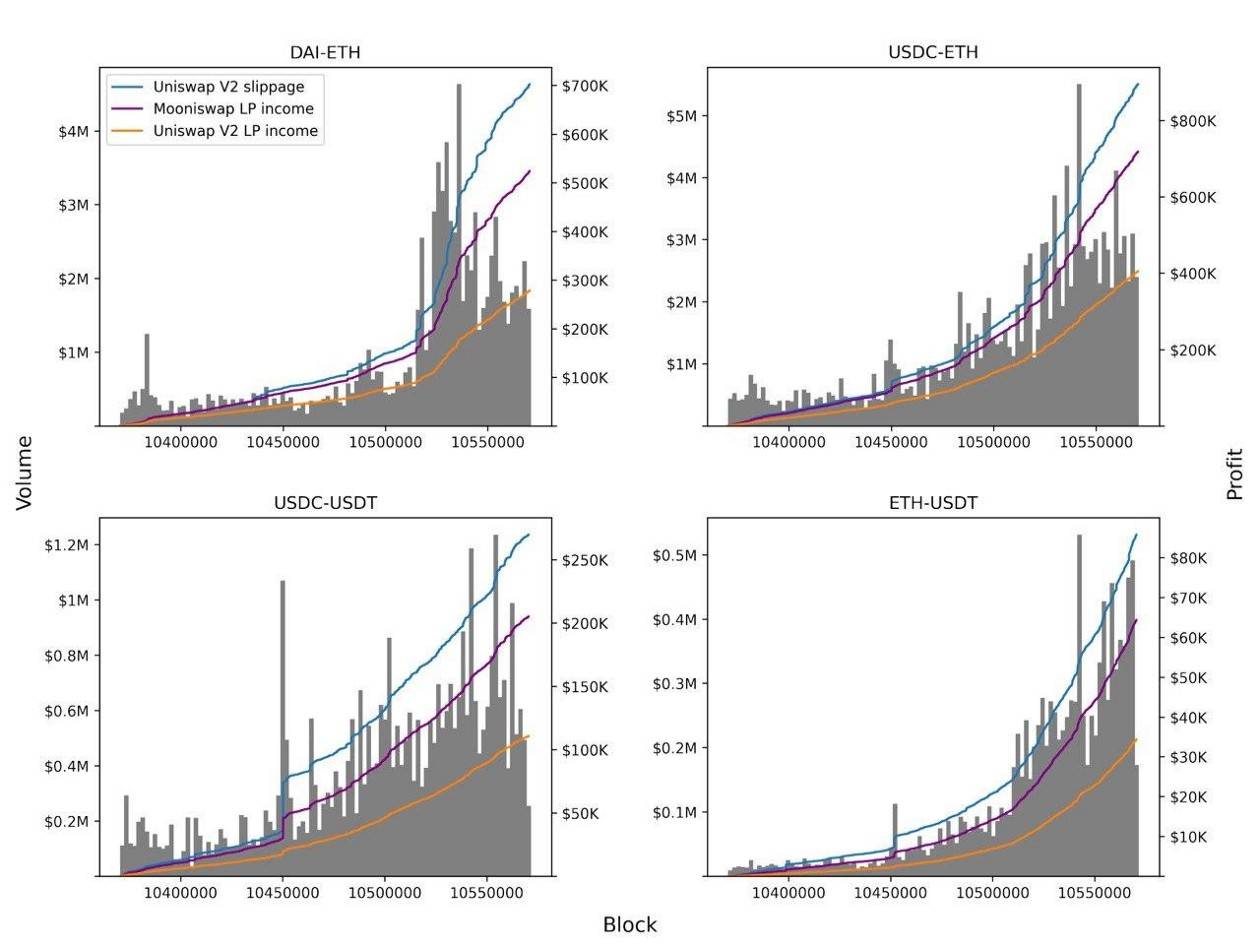

我们基于真实世界的数据对Mooniswap的性能进行了多次模拟,并将结果与Uniswap V2进行了比较。在下面,你可以找到关于交易量、累计价格滑点、Uniswap V2流动性提供者收入以及Mooniswap流动性提供者收入的预测结果图表。为了说明这一点,我们在Uniswap V2上选取了一些流动性最强的市场:

图:不同资产池的Uniswap V2 LP收入与Mooniswap LP收入的对比

平均而言,由于价格滑点利润的重新调整,我们预计Mooniswap为流动性提供者带来的收入,将比Uniswap V2多50%至200%。

互换交易和推荐费

Mooniswap最初设置了0.3%的互换交易费用,而这一费用将来可逐渐降低到0%,以此为市场提供一种更具竞争力的交易方式。

Mooniswap引入了推荐费的概念,以鼓励与钱包和其他服务的整合,从而增加交易量和流动性提供商的额外收入。只有在交易参数中指定了推荐钱包时,才会收取推荐费。

推荐费是固定的,它等于流动性提供者在交易中赚取收入的5%。因此,最初0.3%的互换费将有0.015%会是作为推荐费,剩下0.285%给予流动性提供者。虚拟余额产生的额外利润也按相同比例分配,其中有5%会作为推荐费。

推荐费不会对价格造成额外压力,并可以通过提供交易量来奖励为协议做出贡献的外部参与者。

除交换费和推荐费外,Mooniswap不会收取任何附加协议费用。

VWAP预言机

Mooniswap还推出了链上交易量加权平均价格预言机,价格预言机数据存储为两个方向的所有交易输入和输出的累计和,并且在每次交易后更新。通过选择不同的时间段,预言机用户可以配置所需的价格近期性和抗操纵性程度。我们认为,由于Mooniswap使用了虚拟余额机制,VWAP预言机将很难被恶意参与者操纵。

需要指出的是,Mooniswap的用户界面参考了Uniswap,这表明Uniswap的用户界面已被证明是直观、可靠的,并且它已受到了很多用户的喜爱。

世纪金融网

世纪金融网