YFI 在短期内宣布合并了 Pickle、Cream、Cover、Sushiswap 等较为知名的 DeFi 协议,吸引了全市场的关注。我们不免担忧,当行业先发者开始采用兼并 / 收购等方式巩固市场地位的时候,是否意味着 DeFi 的赛道正变得拥挤,或是增速正在放缓,市场进入到了巨头瓜分份额的格局?

DeFi 市场还有继续变革的可能性吗?我们对这个问题的答案持有非常乐观的态度。而我们之所以持有乐观态度的原因,得从 DeFi 带来的真正变革说起。

区块链所希望构建的价值交换的世界最渴求的是资产,DeFi 的爆炸式发展则是回应了这种渴求,第一次将「信用」作为一种资产引入到了区块链世界。

所谓信用,就是基于资金需求所产生的债权债务关系,信用是金融市场的基石,而金融市场的狂飙突进历来离不开信用的扩张和杠杆的累积。无论是在传统金融市场或 DeFi 市场,任何一个占据市场核心地位的金融机构或是 DeFi 协议,都无一例外地成功地回答了这个问题:它们要么是引入或创设了一种全新的信用作为基础资产,推进了信用扩张的进程;要么就是创设了某种金融产品或交易市场,为信用的扩张提供了更高效的增加杠杆的路径。

「引入信用作为资产」的这一概念对于 DeFi 世界来说,仍然处于萌芽阶段。我们看待 DeFi 的世界观和投资逻辑都循着「引入新的信用」和「创设加杠杆方式」这两个方向展开,参考传统金融市场的发展路径和市场生态,可以找到一些对于 DeFi 市场来说具备变革意义的可能性。

信用扩张与杠杆累积的过程

传统金融市场的生态是丰富且复杂的,包含着各式各样的信用和眼花缭乱的杠杆工具:

国家的融资需求被打包为主权债务;私营部门如居民购房、购车、医疗教育消费等融资需求,或如企业部门的运营资本、资本开支等融资需求被打包为各类债务——这些信用是构成金融市场的基石,金融机构基于这些信用创设了债券(如国债)、贷款(住房抵押贷款、信用卡贷款)等金融资产,并通过各种各样的衍生工具不断地增加杠杆。

信用扩张和杠杆累积的结果,就是金融市场中整个业务链条上所有参与主体资产负债表的不断膨胀。

以 2008 年前金融自由化最激进的时代为例,我们可以从次级债务 CDO (Collateralized Debt Obligation)的业务路径观察到整个金融市场中所有参与主体是如何通过资产负债表联系在一起。由于金融市场结构非常复杂,我们仅在上图中抽象出核心部分以作参考。

个人具有购房需求,其资产端买入了房产或土地,需要资金来补足缺口,于是在负债端产生了信用;商业银行部门在其资产端发放贷款或购买债券支撑个人的购房融资,在负债端则将各类债券资产打包,并进行证券化,由非银行金融部门购买信用分级的结构化产品,银行拿到资金后仍然可以继续投放住房抵押贷款,从而完成了加杠杆的环节。

整个信用扩张和杠杆累积的过程可以持续运行,直到信用下沉(实际上没有还款能力的人群大量欠款)和杠杆破裂(次级债务大量违约,抵押物价格暴跌,资不抵债导致债权无法获得清算),产生金融危机。在金融危机来临之际,由中央银行在负债端凭空印刷货币,在资产端买入各种债权资产救市——即通过量化宽松,实现中央银行资产负债表的扩张,为整个系统的崩溃买单。CDO 的例子可以很好的描述系统中每一个环节信用扩张、杠杆累积和资产负债表膨胀的路径。

DeFi 市场已形成初级的金融体系

DeFi 市场可以借鉴传统金融市场的世界观,但是在市场结构上也有非常显著的差异。

DeFi 的系统非常简单。我们可以将 Maker 视作去中心化金融世界的中央银行(+Repo 市场),将 Aave 和 Compound 等借贷协议视作商业银行部门,将一些收益聚合协议视作非银金融机构,构建一个简单的分析框架,从而在对比中探索 DeFi 市场接下来发展的可能性。

在区块链的世界中,最基本的资产是 BTC,稳定币尤其是 USDT 的创设让区块链世界开始出现了信用,让 DeFi 得以发展成为了可能。USDT 率先通过挂钩美元法币引入了美元信用,从而创设出了抵押 BTC 借贷 USDT 来满足交易需求的信用扩张。与此类似,Maker 通过抵押 ETH 发行 DAI,形成了类似央行发行货币的金融市场雏形。

信用扩张的基础一旦奠定,市场将需要更多高效的增加杠杆的方式和路径,Aave、Compound 等借贷协议以类似商业银行的形态开始出现。

借贷协议的兴起也同时扩大了信用扩张的路径,在借贷协议的资产端,更多 ERC-20 的代币开始被用于借贷,流动性挖矿的爆炸式发展更是催生了旺盛的借贷需求;在借贷协议的负债端,如 YFI、Pickle、Harvest 等收益聚合协议开始吸收更多资金,提升杠杆资金流通效率。

在当前 DeFi 市场信用扩张的核心业务逻辑上,在不到 3 年的时间内,DeFi 市场已经形成了一套较为完整的基础金融体系:基于 BTC/ETH/ 抵押的基础资产创设(如 Maker 及合成资产)- 预言机(ChainLink) - DEX 交易平台 (Uniswap、Balancer、Curve)- 借贷协议(Aave、Compound) - 聚合器(YFI、APY) - 钱包(MetaMask、Trust Wallet)已经形成了完整的业务链条,各个环节都已经发展出相对领先的头部项目。

我们认为当前各环节的头部项目已经占领了生态高位,市场格局对后续进入市场的竞争者很不友好,且已有的赛道明显拥挤。但对比上文提及的 CDO 产品的例子,我们可以清楚发现 DeFi 业务模式相对传统金融来讲仍然非常初级,在信用的丰富程度和杠杆路径的复杂程度上讲,仍然有非常大的差距,这里面就蕴藏着 DeFi 市场下一阶段变革的可能性。

下一个生态高位的机会来自哪里?

DeFi 的生态高位机会就在于为市场提供最优质信用以及提供更高效的加杠杆路径。

DeFi 的下一步发展首先迫切需要扩大整个生态的资产负债表,这意味着,新兴的的 DeFi 协议需要进一步释放当前 DeFi 生态的信用扩张潜力,并且找到更多可以扩大信用投放的新基础资产。

释放信用扩张潜力,可以从不同资产的信用等级入手。在传统金融市场,我们可以看到公共部门、商业银行部分、非银企业部门及私人部门,天然存在自强到弱的主体信用等级。信用货币作为中央银行的负债,在资产端需要以最安全的国债等资产作为支撑,如果需要进一步扩大货币投放,则需要更低一级的 MBS 等合格抵押品。

DeFi 作为去中心化协议,本身不存在基于主体的信用等级,但在业务发展中逐渐形成了资产的信用等级。观察作为「央行」的 Maker 的资产负债表,DAI作为 Maker 的负债,需要依靠合格抵押品来发行,在 Maker 的资产端最高等级的信用就是 ETH 和 BTC,其次是 USDC 等稳定货币。如果 DeFi 市场需要依靠 DAI 的增发实现扩容,则 Maker 需要扩大自身的资产负债表,率先出现的可能性和同时也是局限性的就是:DeFi 市场合格抵押品的不足。

我们认为,在 DeFi 市场整体的资产负债表中,BTC 和 ETH 扮演了类似黄金或国债的角色,USDC、DAI 等稳定货币以类似外汇储备或央行负债的形式处于第二层;而 yToken、atoken (aUSD)、ctoken (cUSD)、stoken (sUSD)及 utoken (uUSD)等,以类似商业银行负债的形式处于第三层;Altcoins、其他 LPToken 等类似企业负债的形式处于信用的第四层。

当前 DeFi 市场最具有信用扩张释放潜力的就在于第二层(稳定币)和第三层(收益凭证 Token),如生息稳定币 uUSD、yToken、aToken、cToken 等具有未来收益特征的资产可以被纳入抵押品,或被打包入债务衍生品进行金融创新,这些收益凭证的流通可以释放更多流动性来增加整个体系的杠杆水平。

此外就是进一步扩大第四层(企业负债)形式的资产的纳入,例如将现实世界的供应链或消费金融等金融资产引入 DeFi 生态,例如 Centrifuge 和 Naos.Finance,基于链下资产抵押实现借贷;引入黄金或股票的合成资产,如 Synthetix 和 Mirror Protocol;或尝试探索无需抵押品的信用借贷,例如 TrueFi,通过引入全新的信用来实现 DeFi 扩表的目的。

纵向扩张:帮助 DeFi 市场增加杠杆

如果说信用创设和资产负债表的扩表是 DeFi 的「横向扩张」,那么丰富 DeFi 市场增加杠杆的工具和方式则属于一种「纵向扩张」:随着底层资产日趋复杂,DeFi 协议的资产端将面临越来越多固定期限及固定利率的信用需求,相应的,DeFi 协议的负债端也将出现负债成本、久期管理和风险管理的需求,从而形成一个基于利率维度的「纵向扩张」。从而,带来一个全新维度的 DeFi 市场容量和更多具有巨大想象空间的可能性。在这个纬度上,DeFi 利率市场的发展最值得关注。

利率市场正成为近期 DeFi 世界最炙手可热的话题。

正如上文所探讨的一样,我们看待 DeFi 世界的角度就是回答好「如何在金融市场内更有效地实现信用扩张与杠杆累积」这个问题。更多元的信用将被作为资产引入区块链,驱动全新的信用扩张,这属于 DeFi 资产负债表扩表的「横向扩张」;利率市场的核心问题是需要帮 DeFi 市场提高增加杠杆的效率,这属于 DeFi 市场的「纵向扩张」。我们认为,一个全新维度的市场扩容将为 DeFi 市场带来更多有趣的可能性。

虽然形式与传统金融机构不同,但 DeFi 协议作为开展金融业务的载体,其核心就是对自身资产负债表的管理,从资产端产生的收益中扣除负债端资金成本的差额部分作为盈利留存下来,单纯从业务上讲,这与金融机构的盈利模式并无实质性的不同,这为构建 DeFi 利率市场提供了最基本的业务逻辑。

同时,随着 DeFi 生态资产负债表的不断扩容,越来越多的资产将提出固定期限及固定利率的信用需求,也将提出更多增加杠杆的金融工具和交易市场的需求,这将使得 DeFi 协议们将普遍面临资产端与负债端资金成本、久期管理及利率风险管理的痛点。与传统金融市场类似,这些痛点将催生一大批承担类似「非银金融机构」定位(如投资银行、保险公司、资产管理公司等)的 DeFi 协议。我们看到市场此刻正在涌现一些非常具有创新意义的利率、保险、风险管理及衍生品协议,利率市场是一条布局新生态的新赛道,这些创新者中无疑将诞生足以比肩 Uniswap、Maker、Aave 等级别的新市场龙头。

读懂 DeFi 利率市场:让加杠杆更加高效

然而「利率」这一概念看似简单,但若是真的着眼于 DeFi 利率市场的落地,其难度相比去中心化衍生品赛道亦不遑多让。

在传统金融的概念中,利率是大类资产定价的关键因素的基准,利率的期限结构还可以反应人们对于未来利率的预期。

利率本身是一个非常复杂的系统,央行可以制定政策利率,包括基准利率、超储利率、各种货币政策工具利率等;货币市场有 Libor、回购利率等;信贷市场有存款、贷款利率;债券市场有国债、利率债、信用债等利率,不同债券评级不同,信用等级不同,期限不同,利率也各不相同。

相类似的,Maker 的利率政策包括稳定费率和 DSR (DAI Savings Rate),Aave 和 Compound 的利率包括存款利率和贷款利率,Curve 等流动性挖矿或其他 DeFi 协议提供预期 APY 利率。这些利率显然信用等级不同,皆属于浮动利率,无固定期限,且利率定价方面具有较强的中心化影响。

当我们讨论 DeFi 语境下的利率的时候,其实真正需要讨论的问题是

在不同的信用层级构建什么利率市场?

创设什么样的利率产品服务于加杠杆需求?

如何设定固定利率期限并进行定价,即形成利率的期限结构(收益率曲线)?

详解 DeFi 利率协议三大方向

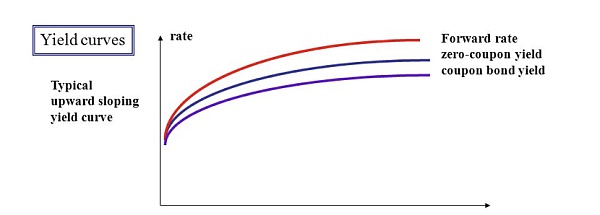

在传统金融市场,国债收益率曲线是所有固定收益产品定价的基准,利率的定价过程需要:

通过零息国债形成基准收益率曲线,拥有基准收益率曲线,DeFi 利率市场才能拥有利率定价的锚;

通过各类固收产品基于基准收益率曲线和风险溢价形成收益率曲线;

根据即期利率曲线推算远期利率曲线,再形成互换收益率曲线,从而为各类远期、期货、互换等利率衍生品提供定价曲线,最终可以在 DeFi 市场实现 CDO 产品的完整发行路径,实现整个利率市场体系的完善。

目前所有致力于构建 DeFi 利率市场的各类新兴协议都不能脱离这个固收产品和定价逻辑的范畴,而且所有 DeFi 利率协议都遵循着这个逻辑线条,针对某个上下游中的一点进行单点突破,主要形成了三个比较典型的方向:

采取创设零息债券的方式,如 Yield 的 ytoken、UMA 的 uUSD 和 Notional Finance,这些协议都是采取抵押 ETH 发行具有固定期限的稳定币零息债券的方式(如 yETH-DAI-3month),最直观的产品形式就是具有固定期限的生息稳定币,通过交易或通过 AMM 为这类债券代币来定价隐含利率。

这种形式其实就是简单地从字面定义上来复制传统金融市场构建基准收益率曲线的形式。传统市场需要依靠不同期限的零息国债的信用,而在 DeFi 市场可以借助类似国债的 ETH 信用发债,作为对零息国债的一种近似替代,为 DeFi 市场构建最底层最基准的即期收益率曲线。

采取具有现金流收益的代币证券化方式,如 Barnbridge、Benchmark 和 Centrifuge,这些项目借鉴了前文提及的 CDO 产品发行方式,本质上就是创设了新的固定收益产品,可以将基于 Aave 或 Compound 的现金流收入打包,进行结构化分级和资产证券化,发行优先级 Senior Token 和劣后级 Junior Token,由劣后级投资人承担浮动利率,优先级投资人可以获得固定期限及固定利率收益。

随着 Token 资产证券化模式的成熟,此类协议可以合并更多底层资产池的现金流,发行更多 tranche (如引入夹层或更多层优先级)的方式,允许用户通过交易、AMM 或报价来发现不同期限的利率,从而构建出固收产品维度的收益率曲线。这一维度的收益率曲线需要依靠底层资产 cToken 或 aToken 的信用来支持,类似商业银行金融债券,从信用等级上处于类似国债的 ETH-DAI 债券的次级。

引入利率互换金融衍生品,如 Horizon、Swap.rate、DeFiHedge 等。利率互换是指两笔货币相同、本金相同、期限相同的资金,作固定利率与浮动利率的调换,是传统金融市场中成熟且规模巨大的金融衍生品种类,DeFi 用户可以通过签订此类利率互换合约,向交易对手将浮动利率互换为固定期限的固定利率。这一维度的收益率曲线主要是通过观察即期利率和远期利率曲线的结构,引入金融衍生品进行利率风险的对冲、套利或交易。

不过,即便都采用了利率互换这种金融衍生品,不同 DeFi 协议构建固定利率的方式也大不相同。DeFiHedge 和 Swap.rate 是通过订单簿来交易不同期限的利率互换合约,但在交易机制设计上略有不同,而 Horizon 则是采取了代币资产证券化与利率互换相结合的方式,允许优先级用户自由报价自己希望获得的固定收益利率,劣后级用户则承担浮动利率,到期后基础资产收益现金流按报价利率自低到高的顺序分配,通过用户彼此博弈的方式形成收益率曲线。

这三种构建 DeFi 利率市场的路径本身没有优劣之分,因为不同的利率协议所定位的利率定价业务线上的位置各不相同,目标利率市场和信用等级不同,创设的金融工具不同,即便采用了相同的金融工具如利率互换,定价机制也不相同,因此这些 DeFi 利率协议之间并非是直接的竞争关系,在现阶段也面临不同的客观约束。

例如零息债券的形式,需要占用大量抵押品,包含复杂的借贷及清算行为,还需要依靠 Uniswap 交易或 AMM 来实现价格发现,在市场早期和流动性不足的阶段,很难通过交易来实现对利率的有效定价,得出的基准收益率曲线很可能并不反映实际的利率结构,而且这种债券产品预计将更适用于 BTC、ETH,甚至 aToken 及 cToken 这种偏高信用等级资产的借贷关系,无法满足长尾 ERC-20 币种的金融需求。

对于采取代币证券化的形式,首先需要找到可产生收益现金流的资产池,目前显然选择相对有限,这一类协议将随着 DeFi 合格抵押品扩容的过程获得长足的发展;此外,如果优先级代币需要通过交易或 AMM 的形式来对利率定价,则也有与零息债券类似的缺点,如果协议给出约定的优先级固定利率,定价并非完全市场化,也很难称之为去中心化。

对于采取利率互换衍生品的形式,这种衍生品的定价需要依赖可信的即期收益率曲线和远期曲线,且本身就处于利率定价的下游,目前在 DeFi 市场收益率曲线缺位和利率互换交易流动性不足的约束下,市场交投可能并不活跃,此类衍生品的定价可能会较公允价格产生加大偏差,但相对来说是目前最直接的可以满足用户锁定利率波动风险的一种路径。

利率协议将催生新一批 DeFi 巨头

如果对比上文曾经提到的传统金融市场中 CDO 的发行路径,在当前 DeFi 市场目前只形成了将融资需求形成抵押贷款资产的环节,后续:

通过资产证券化打包形成衍生品;

进行结构化发行及利率定价;

建立利率风险对冲或投机仓位等环节,仍然属于一片空白。

只有将这三个环节进行补完,DeFi 利率市场的构建才算完成闭环,DeFi 才算回答好了「如何更高效地加杠杆」这个命题。

然而这三个环节的市场空间总和可能较底层的信贷市场高出 10 倍以上,代币证券化、零息债券、利率互换衍生品等 DeFi 利率协议分别可以占据其中的特定环节,有非常大的机会成长出新一批 DeFi 市场巨头。

随着利率市场的完备,对于风险管理的需求也会更加旺盛,如保险、风险管理、资产清算等 DeFi 协议也将随之迎来爆炸式的发展机会。

即便构建 DeFi 利率市场仍然有很多巨大的挑战,在遵从金融业务客观规律的前提下,DeFi 自有其特性,我们非常期待利率领域涌现更多超出传统金融思维的新奇创意。

生息稳定币是否将成为零息债券模式最先获得突破的用例,是否将抢占稳定货币的份额,或形成原生的债券市场?

当 DeFi 利率市场有了去中心化的利率定价之锚后,Aave 及 Compound 等借贷协议是否愿意引入长期流动性的借贷设计,来改进自身的基本利率激励模型;Uniswap 等 DEX 是否释放资金池中的闲置资产向市场提供更多流动性,从而进一步扩大 DeFi 信用扩张的乘数?

当 DeFi 协议遇到巨额赎回、贷款需求激增等短期流动性缺口的时候,是否愿意采用发行零息债券的方式进行彼此间的拆借,避免出现挤兑或提升资金杠杆效率,从而形成一个类似银行间同业拆解市场的全新市场?

新金融产品的出现是否将继续激发各类投资银行、资产管理业务的发展,从而诞生出类似金融混业经营时代的 JPMorgan 一样,具备多元化金融服务能力的超级平台协议?DeFi 的前沿实验才刚刚推开利率市场的大门,门后才是无限的可能。

Hell is empty, and all the devils are here.

地狱空荡荡,众魔在人间。

撰文:Kira Sun 与 Ruby Wu,区块链投资机构 Incuba Alpha 合伙人

世纪金融网

世纪金融网