2015 年 7 月,以太坊正式上线。在过去的几年时间里,基于以太坊的去中心化应用程序 (dApps) 生态系统已经取得了惊人的发展,比如:

0x 的第一个场外交易市场于 2017 年推出;

Uniswap 于 2018 年 11 月首次上线完成部署;

Yearn Finance 在 2020 年精心策划了一场备受业内关注的空投活动。

去中心化金融 (DeFi) 已经成为一个持续发展的行业,如今回想起来,其增长似乎是不可避免的。

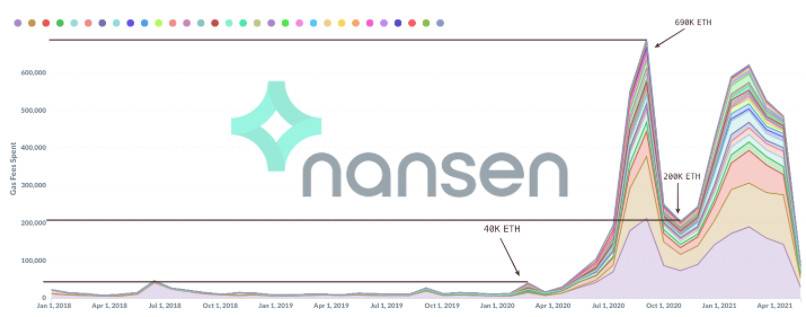

与其他具有竞争产品的经济体一样,不少去中心化金融协议也经历过起起落落,有的协议在短时间内走上巅峰,有的则快速陨落。但是在此过程中,DeFi 协议从未放弃创新,也正是因为如此,才形成了我们今天看到的 DeFi 市场格局。 DeFi 的发展历史可能是主观的,但以太坊区块链不是。在这篇研究文章中,我们将通过数据来讲述以太坊的故事,同时分析此类协议的发展状况。下图是我们绘制的以太坊区块链上支出的总 gas 费用变化趋势,时间范围从 2018 年至今,按四周时间为一个时间跨度进行汇总,数据来源 Metabase。

从上图可以看出,2018 年到 2019 年期间,以太坊区块链活动相当平静,每月花费的总 gas 金额几乎没有超过 40,000 ETH。但是从 2020 年开始,以太坊区块链活动开始上涨,gas 费用支出呈抛物线状增长,在 2020 年 9 月,以太坊 4 周 gas 费用总支出达到 650,000 ETH 峰值,而那时 ETH 价格只有月 400 美元——时间真的过得好快!

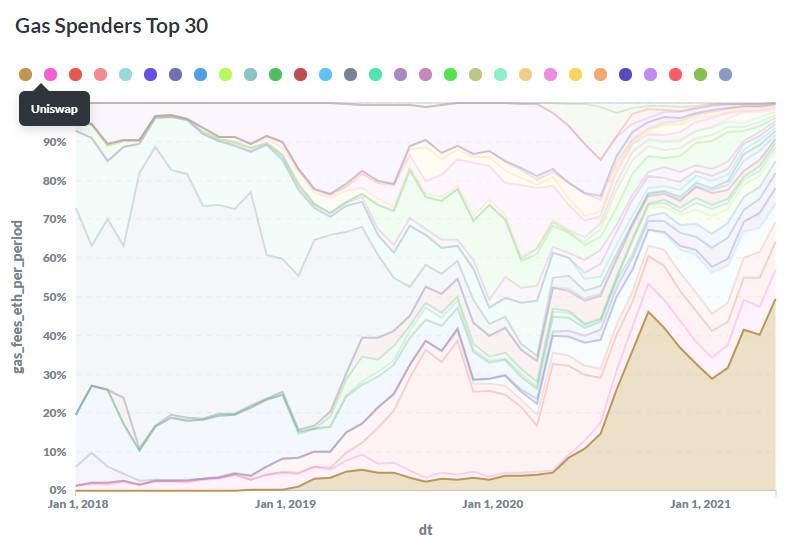

通过分析各种 DeFi 协议实体总计支出的 gas 费用所占的比例,或许我们可以对相关数据有更近距离的了解。在本文中,我们想按照时间推移查看 gas 费用支出排名前三十的协议实体在汇总历史数据中所占的比例。

坦率地说,DeFi 协议支出的 gas 费用取决于许多因素,比如:

有多少用户与智能合约交互;

执行函数所需的计算强度;

当时以太坊区块链上的 gas 整体价格。

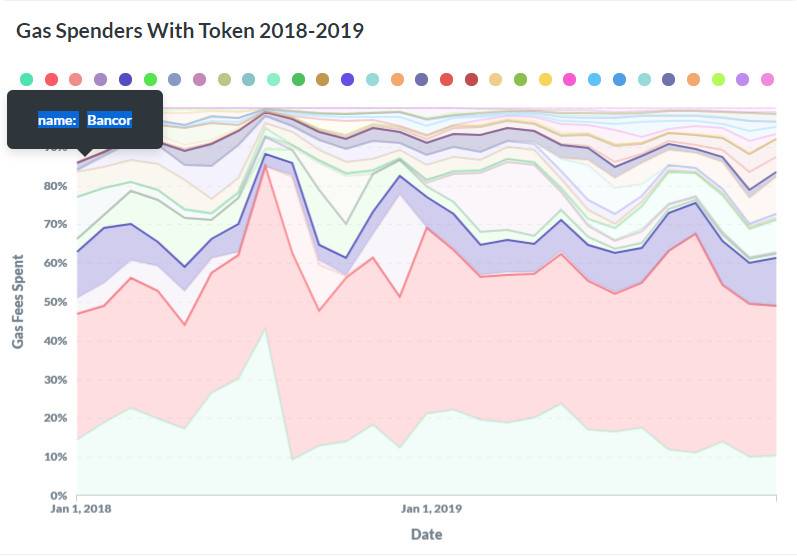

在我们进行深入探讨之前,必须注意一点:2018-2019 年以太坊市场格局非常不同,当时许多非常活跃的智能合约如今已不再使用,我们可以从下图中看到 2018-2019 年期间的排名前三十名的 gas 消费实体情况,数据来源 Metabase。

除了实体之外,我们还汇总了代币合约支出的 gas 总费用,代币合约大约占据了以太坊活动的 10% 左右。2018 年,许多代币合约都是庞氏骗局和赌博游戏,其中相当一部分来自中国。比如 LastWinner 就是一个典型例子,该协议只是基于一个非常简单的机制:用户将 ETH 存入合约,直到达到某个 ETH 上限,一旦触及,那么最后一个存入 ETH 的人将赢得全部 ETH,你可以看到这个协议在以太坊上的活动在 2018 年中旬达到高峰。

下面这张图更有趣,其中展示了自 2018 年至今,排名前三十的实体所花费的 gas 相对比例,数据来源 Metabase。

这些数据年复一年地讲述着一个有趣的故事,那么,先让我们从 2018 年开始吧。

2018 年:去中心化的种子

0x 把「中间人」角色给剔除了。许多人以为 Uniswap 是第一个去中心化交易所,其实非也,使用智能合约进行去信任代币兑换的历史可以追溯到更远时期。最早的 DEX 模型诞生于 2017 年,他们起初希望模仿中心化加密货币交易所的订单簿模型,但结果因为计算量太大且速度缓慢,导致根本无法实际使用。不过在 2017 年 7 月,0x 部署了一种基于链上交易结算的解决方案——0x OTC。当人们在场外交易市场进行交易时,通常会存在两个问题:

价格发现仅发生在两方之间;

没有受保障的报价谈判发生(一方可以随时撤销,但在公开市场上,一方下的订单可以立即被接受)。

用户可以在推特等社交媒体这些链下平台上发布订单,然后再通过 0x 在链上结算——2018 年,0x 的日均交易额已经达到 400 万美元。

接下来是 Bancor。2018 年 8 月,Bancor 在一篇博客文章中提到了构建自动化做市商的想法,旨在彻底颠覆基于订单簿风格的交易市场,他们将所有代币与 BNT 配对,这种做法一直延续到了今天。相比之下,我们在 Uniswap 平台上可以看到各种互相匹配的交易对。

此外,Kyber 在去中心化交易所发展历史中也留下了自己的印记。本质上,Kyber 希望推动各方以去中心化的方式获取和贡献流动性,但它本身并不是一个去中心化交易所,而是专注于从各种资金池来源聚合流动性——包括去中心化交易所和中心化做市商。我们可以把 Kyber 看作是一个通用 Uniswap 路由器,来自各方的流动性都能被支付网络等实体利用,这在当时来说具有极大开创性。

2019 年:全新金融经济

2019 年,Chainlink 已经成长为 DeFi 领域里关键部分。2017 年,Chainlink 首次推出预言机(Oracle),将外部链下数据安全地连接到以太坊智能合约。人们没有意识到预言机对于合成资产和保证金产品的重要性——BZx 将 Chainlink 预言机用于其保证金交易平台,而 Synthetix 也与 Chainlink 实现集成,为现实世界资产提供喂价信息。2019 年 5 月,区块链媒体 Decrypt 甚至还发布了一份与 Chainlink 完成集成的 DeFi 协议列表。

另一个值得关注的预言机服务是 Tellor,该服务在 2019 年 10 月曾短暂出现使用量激增。

直到 2021 年,Chainlink 在以太坊 gas 费用中的份额一直保持在 4% 以上,算得上是一个真正的大赢家。

预言机之后,一些 DeFi 高级交易功能开始生根发芽,比如托管借贷交易平台 Dydx 在 2019 年启动了保证金交易功能,该功能具有时尚的用户界面,可实现高达 4 倍的杠杆率,几乎可以实现与 CEX 相似的使用体验。

另外,Synthetix 也在 2019 年找到了属于自己的利基市场,如今很少有人知道 Synthetix 一开始被称为 Havven,实际上,这个合成资产协议最初被设计为一种类似于 Maker 的稳定币协议。从 gas 消费走势图表中,我们可以看出多年来 Maker 一直占据着主导地位。 Synthetix 致力于为合成加密和逆值资产(inverse value asset)创建市场,2019 年 7 月,Synthetix 交易额已经达到 6000 万美元。

市场对 Compound 的兴趣也开始增加——2019 年 5 月,Compound V2 以全新的面貌推出。多年来,Compound 的货币市场几乎没有变化,但其稳定的 gas 费用吞吐量(1.5-5%)已经证明了 Compound 的设计非常成功。毫不奇怪,多年来,借贷 DeFi 协议产生的 gas 费用始终低于 DEX

2020 年:更多「冠军」浮出水面

2020 年,Uniswap 开始主导自动化做市商(AMM)市场。Uniswap 其实早在 2018 年 11 月就上线了,但知道 2019 年 2 月,其交易量才正式超过 Bancor。 虽然这两个 DEX 都基于 50/50 储备金模式,但 Uniswap 的设计更加高效且用户友好。不仅如此, Uniswap 的设计还支持免许可加密资产上币,使其与更大的 DeFi 生态系统构建了庞大的可组合性。 2019 年,一篇业内广为流传的博客文章这样分析 Uniswap——

在我们切换到 Uniswap 之前,我们的代币已经在 Bancor 上架了几个月。在 Bancor 上架代币的过程要求我们联系 Bancor 团队并与他们合作,然后必须将 ETH 和等量的代币转移到 Bancor 团队提供的地址。Bancor 团队还要求我们在设置过程中转移不少于价值 60,000 美元的 ETH 以用于提供流动性。从我们决定上币到我们的代币出现在 Bancor 网站上,整个过程需要一两天时间,还要反反复复与 Bancor 团队沟通交流。相比之下,创建 Uniswap 合约的过程就像填写一个简短的表格,你只需单击一个按钮就能轻松搞定。在 Uniswap 上为合约增加流动性的过程同样简单,这个过程只需要短短一两分钟,我们完全不需要联系 Uniswap 团队,他们也不会要求必须向合约增加任何流动性。

2020 年,1inch 进入去中心化进入市场的感觉就像——平地一声雷,它也许是去年增长最快的 DeFi 协议,但直到 2020 年 8 月份才完成早期种子轮融资,随后只用了短短 3 个月时间就占据了 gas 市场 6%的份额。1inch 主要提供了去中心化交易所聚合服务,通过分析各种流动性池拆分和路由订单以找到最具成本效益的交易。 1inch 在 2020 年底向用户进行了空投,并在 12 月占据了 10% 的 gas 费用比例。

去年,Forsage 活动激增并迅速流行。这真是一个奇怪的现象,因为如果要使用 Forsage ,用户必须要向该平台支付 ETH。此外,如果用户向其他人推荐 Forsage 平台的话,可以获得 ETH 代币激励。从这个角度来看,该项目似乎有些像金字塔计划骗局,但他们直到今天仍在运行。

2020 年,几乎没有一个 DeFi 用户没听说过 Yearn。如果没有 Yearn Finance 的 YFI 空投这浓墨重彩的一笔,以太坊的历史就不会完整——这个「无价值的治理代币」价格在短短七天内增长 35 倍。自 2020 年以来,Yearn 一直走在 DeFi 的前沿,其增长的结构和形式也给当今其他新创建的 DeFi 协议指明了方向。

2021 年及以后

Tether 和 Center 占据了以太坊区块链活动中很大一部分比例——它们几乎占到当前 gas 费用总量的 12%。Tether 和 Center 就像是最出色的「代理」,可以用来转移进出以太坊的资产数量,因为 gas 都被用来铸造和销毁 USDT 和 USDC 稳定币了。

另一方面,Wrapped Ether 合约仍然在被广泛使用,而且已经逐步成为以太坊 DeFi 的支柱。 就目前而言,WETH 是一个非常具有革命性的想法,这种代币化的 ETH 可以用作抵押品、交易手段以及其他代币的定价基准。 WETH 是 DeFi 乐高积木的一个典型实力,它满足了广大市场需求,目前已经被广泛使用,而且价格相当稳定。不,他们可不是治理令牌!

事实上,一个活生生的以太坊产品生态系统已经形成:在以太坊区块链上,一系列代币兑换协议现在也拥有了属于他们的公平份额——尽管 Uniswap 仍然占主导地位。如今,仅 Nansen 就跟踪了至少 94 个 DEX 协议——每个协议都有自己的「怪癖」和价值主张。自 2021 年年初以来,这些协议已部署了超过 280 万份合约。另外,就 ERC-2 合约而言,迄今为止已经部署了大约 19.8 万份。

我们每个人都在为以太坊「做贡献」,您所做的每一次代币兑换、质押、存款、取款、铸币都记录在以太坊区块链上。我们每个人是以太坊森林的参与者,帮助这片森兰继续生存、不断成长、适应和繁荣。那么,你认为以太坊的下一步该去哪里呢?

撰文:Ling Young Loon翻译:卢江飞

世纪金融网

世纪金融网