灰度投资这个名字想必现在币圈已经没有人不知道了,加密资管规模日益上涨的数字支撑着投资者的信心,「灰度今天又买了多少比特币?」已经是行业每日必备知识点。

灰度只是表面。就像人们只需要看重 APP 的 UI 与体验,而忽略了支撑表面的精密算法。对于灰度来说,加密货币托管就是他们的「算法」。

每天买进几千个比特币的灰度,用 Coinbase 托管;每天买进几百个比特币的 PayPal,用 Paxos 托管。

从今年开始,Copper、METACO、Anchorage 等等这些我们可能还不了解的公司,主营业务都是加密货币托管,都拿到了顶级投资。

加密货币托管,已经在不知不觉中,成为了资本争夺的下一个战场。

日益丰富的购买渠道

要看托管,还是要先看渠道的发展,灰度无疑最具代表性。一夜成名的背后,成立 7 年的灰度投资,就像一个加密货币黑洞。

2018 年 6 月,灰度的信托产品规模只有约 2.5 亿美元,但两年后,这个数字飙升到了 40 亿美元,今年 9 月,这个数据又更新到 60 亿美元;11 月 19 日,灰度官方披露的最新数据显示,随着持仓单增加和币价的上涨,它管理的资产总规模已经超过 120 亿美元。

黑洞的膨胀速度越来越快。

下面这张制作于两周前的图,大概标记出了灰度的比特币持仓规模在与其他机构的差距,与 EOS 的母公司 Block.one 曾表示,在 2018 年底配置了 14 万个比特币。这个数字当时惊为天人,但现在的灰度是 Block.one 的近四倍。

图源:RealCryptoGraph

灰度的母公司 Digital Currency Group(DCG) 是一家集控股和投资于一体的多元化集团,目前已经在全球 30 多个国家投资,包括 CoinDesk、Coinbase、Blockstream、Circle 和 BitGo 等超 150 家区块链企业,遍及加密各个细分赛道。

2013 年,DCG 创始人 Barry Silbert 说服董事会,拿出部分资金创立灰度投资,早期,它只是以私募的形式为经过认证的投资者和机构,提供获得比特币的机会。

经过两年的合规努力,2015 年灰度比特币信托产品出现在美股市场 (OTC Market),得以直接面向证券市场投资者开放。

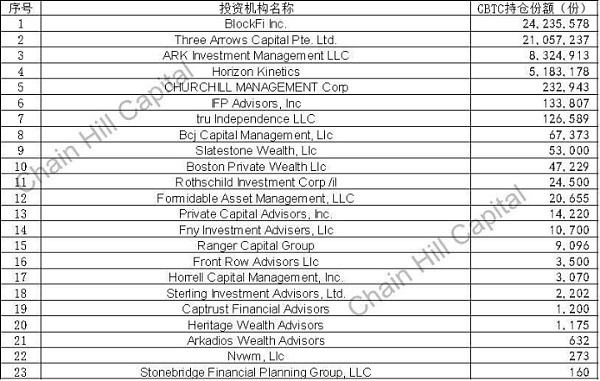

据 Chain Hill Capital 的统计,目前至少有 23 家公司持有灰度比特币信托份额,包括加密借贷公司、对冲基金、共同基金、私人财富公司、咨询顾问公司和家族办公室等,其中还出现了罗斯柴尔德投资公司(Rothschild Invest)、女版巴菲特 Catherine Wood 创立的方舟投资(ARK Invest)的身影。

23 家机构投资者的灰度比特币信托持仓份额 制图:Chain Hill Capital

而无论是买入灰度的信托产品,还是通过 PayPal 购买的加密货币,用户都只能交易、无法提现。这些可能流转在亿万用户间的巨额加密资产,都被保存在更安全的托管机构中。

按照 Pantera Capital 的数据,每天通过 PayPal 购买的比特币数量占每日产出量的 70%,可以估算出 PayPal 每日购买量约为 630 枚,这些币都被托管在 Paxos 中。而支撑灰度信托产品背后的超 52 万枚比特币,则是被托管在 Coinbase Custody。

据 Chain.info 的数据显示,帮助灰度进行托管的 Coinbase Custody 的冷钱包中持有超过 93 万枚比特币,价值超过 170 亿美元,其中超过一半来自灰度。

两个托管龙头的后面,是资本的嗅觉。

今年 2 月,Copper 完成 800 万美元 A 轮融资;7 月,METACO A 轮融资被超额认购两次,渣打银行参投;同月,Anchorage 也完成了 4000 万美元融资,支付巨头 Visa 参投;今年 10 月,Curv 完成 3000 万美元融资。这些大家还不太熟悉的公司的主营业务,均为加密托管。也许这些名字马上就会众所周知。

资本之外还有巨头。今年 10 月,媒体报道摩根大通已经跟富达数字资产、Paxos 等多家加密机构接洽,探索提供加密托管业务的可能,类似的情况还有花旗银行。

一切现象都在表明,托管领域是一片尚未被挖掘的新战场。

不过,这里似乎少了中国加密创业者的声音。

中国为什么没有「灰度」?

灰度的强大在于,他们把比特币引入了美股市场,这里拥有全世界最好的二级市场流动性。GBTC 的日交易量差不多 4 亿美元,虽然不能跟日交易量 275 亿美元的特斯拉相比,但 GBTC 的交易量也几乎与星巴克、甲骨文等巨头无异,甚至已经超过今年涨了 24 倍的医疗类宠儿 NVAX。

而 4 亿美元交易量的前提是「合规」,这也被认为是国内还没有灰度的最大原因。客观环境有国内监管环境的存在,而主观来看,不少从业者心态是另一个问题。

那些抱着圈钱心态进场的创业者,他们并非真正看好加密行业,也压根不会考虑合规一事,有的为了规避风险,甚至在创业之初就移民到了海外,只要监管政策一出台,「出海」就是他们绝好的理由,而「归还社区」,也成了部分抱着圈钱心态创业者最后的遮羞布。

既然托管已成趋势,国内加密创业者也开始尝试,比如加密金融服务商贝宝金融。

「自从今年 4 月份香港 9 号牌推出新规,允许专门设立的基金中加密货币的占比超过 10% 后,我们就开始着手 (基金产品) 相关的工作了。」贝宝金融 CEO 杨舟透露,他们将会在明年推出 BTC、ETH 和 BCH 三种加密资产的产品,「和灰度一样也是被动基金。」(律动注:被动基金是指基金不支持主动操作。)

杨舟表示,「相比于资金成本,推出这类产品更重要的环节还是内控,尤其是审计和托管等机制的设计(要符合监管要求)。」

除贝宝金融外,有可能推出类似产品的还有 Matrixport 和 Cobo 两个团队,不过目前这两家似乎还没有计划。其中 Cobo 创始人神鱼已明确回复律动称暂无此类计划。

这意味着,如果贝宝金融能在明年 1 月如期上线该产品,有可能会是国内第一个吃螃蟹的加密团队。

而基金产品的增加,意味着加密托管市场将远不止现在这个规模。

「全球托管市场还有 700-800 万枚比特币的增长空间」

加密资产托管是一门利润丰厚却又不显眼的生意。

近日,Coinbase 机构负责人 Brett Tejpaul 在接受采访时透露,今年 4 月份以来,Coinbase Custody 托管的机构资产就增加了 140 亿美元,而且目前「正在衡量进入加密领域的新资本」;而管理资产规模达 4270 亿美元的瑞士银行 Julius Baer 在推出比特币托管服务后,利润也增长了 34%。

一边是机构紧锣密鼓地布局,另一边是信托产品规模的持续增长。杨舟预计,按照当前灰度增持的势头,等到 2021 年底,灰度持仓的比特币信托规模估计能达到 200 万枚的量级。

「按照目前总流通量 1800 万枚比特币推算,除去永久丢失的近 400 万枚,以及中心化交易平台留存、自存私钥和其他机构托管的部分,全球托管市场预计还能有 700-800 万枚比特币的增长空间。」

800 万枚,按照比特币 1.8 万美元的价格,那就是约 1440 亿美元的规模。

截至 11 月 26 日,灰度持有的比特币共 53.24 万枚,与日俱增的灰度信托规模,最终会达到怎样的程度我们还无法预知。

在机构进场、买入比特币的背后,加密托管市场已经成为加密创业者竞逐的另一个演练场。

传统金融巨头、加密行业的资本都已开始布局,而原本就在这个行业深耕的加密创业者,响应的速度反而相对迟缓,如今,在比特币基金产品成为主流投资标的的前夜,是时候行动起来了。

世纪金融网

世纪金融网