就在上周四,TechCrunch 的记者 Natasha Mascarenhas 在 Twitter 上发布了一个 SEC 文件的链接。该文件显示,Buckley Ventures III, LP 这支基金打算筹集 5 亿美元。

风投最近募资的速度都很快,Kleiner Perkins、a16z 和 Paradigm 都在 2022 年完成了大规模的基金募集。但 Buckley Ventures 的特别之处在于,它由 Joshua Buckley 一个人管理。

作为唯一的普通合伙人 (GP),他不仅管理着比很多机构都大的资金体量,还是 Prologue 的联合创始人,这是一家管理 Product Hunt 及其附属加速器 Hyper 的控股公司。而且,Buckley 这样的独立基金管理者不是个例。

正如 Nikhil Basu Trivedi 在他的经典文章《独资资本家的崛起》中阐述的那样,新一波投资人已经出现,他们管理着庞大的资金体量,还从老牌基金那里分到一杯羹。传统观点认为,这些独立经营者的成功在于他们可以更好地理解创始人和更快地行动——一艘艘灵活飞驰的风险投资快艇正绕着缓慢移动的传统机构兜风。

这个趋势正在加速。像 Josh Buckley、Oren Zeev、Brianne Kimmel、Lachy Groom、Shruti Gandhi 和 Elad Gil 这样的玩家管理着更多的钱,而像 Packy McCormick 和 Harry Stebbings 这样的新人则将大量关注者带入风险投资。许多其他人正在暗中发育,不断有新人在这批新兴者后面冒头。

我们应该如何看待这场运动,它会走向何方?在这篇文章中,我们将尝试回答这些问题,同时深入探讨 solo capitalist 的定义、玩法和挑战。

以下为本文目录,建议结合要点进行针对性阅读。

给一个定义

崛起

玩家们

走向 solo 的发展路径

获得胜利

挑战

前进与反击

未来

结语

给一个定义

在 Basu Trivedi 的文章中,他强调了定义 solo capitalist 的五个特征:

他们是其基金的唯一普通合伙人 (GP)。

Solo capitalist 是其投资团队的唯一成员。

基金品牌 =个人品牌。

他们通常比 super angel 筹集更大的资金并开出更大的支票 —— 即募集 5000 万美元以上,并且能够单笔投资 500 万美元以上。

他们与传统的风险投资公司竞争种子轮、A 轮和后期轮次的领投机会。

也许由于其文化影响,solo capitalist 这个词的使用越来越宽泛。除了上述定义,solo capitalist 还容纳了那些 solo GPs(或者叫 super angle)。当我在 Twitter 上问到谁是solo capitalist 运动的最佳代表时,我收到了一系列的回答——天使投资人与基金和 syndicate 的管理者混在一起。

正如 YouTuber 和投资人 Gali 所说,“天使和个人投资者正在相互融合……我认为他们是同一回事,除非他们有一支庞大的团队。”

在研究这个问题时,我和这一运动下的许多人和机构建立起了联系。我发现在大量的共同点,还有一系列令人眼花缭乱的策略和结构。为了更清晰明了,在谈到整体趋势时,我们将偏爱个人投资者一词,而 solo capitalist 这一绰号则留给那些符合 Basu Trivedi 的五个特征的人。我们还将尝试用 solo GP 和super angel 来区分这个群体,并避免语义上的混乱。

崛起

如果说硅谷有一个“原始推动者”,那就是 Arthur Rock。这位投到了仙童半导体、Intel 和 Apple 的人以独狼和 solo capitalist 初代目的身份度过其绝大部分职业生涯。因此,此类投资者并不新鲜,但过去几年他们的存在感有所提升。

是什么导致了个人投资者的崛起?很多因素混合在一起,相互影响。以下是我认为最关键的五个:

转变 1:个人可以积累分发信息权力

社交媒体的出现扰乱了“创意”的供应链,传统的话事人被取代。现在个人可以自由地在线发表想法,不需要等待自己的故事被当地报纸接受。

当然,这场运动不仅限于社交媒体。互联网平台使博客、Newsletter、播客和其他创作活动蓬勃发展。这些活动中的每一项都可以吸引大量的关注者。

当然,这种转变的结果是个人变成了媒体公司,和传统出版商平起平坐。在扁平化的信息流中,最活跃和成功的人收获大量关注者并赢得了消费者的信任。其中的收益虽然其中大量流向了平台,但个人创作者还是能从中受益。

许多 solo GP 从这种转变中脱颖而出。Packy McCormick、Lenny Rachitsky、Nik Milanović、Turner Novak和 Harry Stebbings 等创作者利用大量关注者来确保自己能抢到份额。一旦这些创作者掌握了独特的拿案子渠道,他们去募集资金然后投资是很自然的事情。而他们能募的资金量级要比比自己个人能投的资金要高很多。

转变 2:风险投资已成长为一种资产类别

2012 年,风险投资的规模大约 600 亿美元。2021 年,这一数字达到 6430 亿美元。从 2020 年到 2021 年,部署到这类资产的资金量几乎翻了一番,增长了 92%。

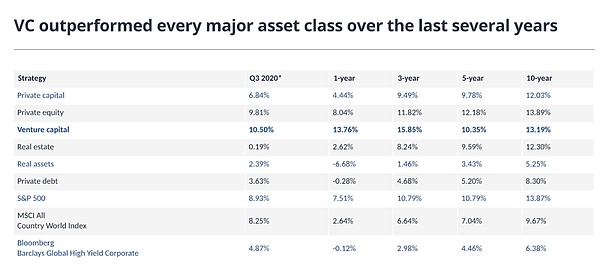

这种增长在风险投资的表现上得到了回报。根据Pitchbook的数据,在 2021 年之前的三年中,风险投资以 15.85% 的年化回报跑赢了所有主要资产类别。

Pitchbook

这些数字已经诱使有限合伙人 (LP) 增加对现有基金的分配比例,并涉足较新的投资形式。新兴管理者的表现往往优于老牌管理者。但也许更重要的是,大型基金已经过度饱和。大机构的 GP 指出,他们通常没法把 LP 想给的那么多资金都投出去。而新的个人 GP 可以给 LP 一个部署资金的地方并且从中受益。

资本的激增帮助许多个人 GP 进入这个行当,现在速度更重要了。以前的投资人可能需要数周或更长时间来了解管理团队,而今天的投资人则需要更快地行动,有时只需几个小时。

很少有传统基金是为这种节奏设立的。要产生判断,它们可能需要进行大量研究。投资委员会会议通常每周举行一次,做决定时机会可能已经没了。

单人 GP 在这个闪电战版本的游戏中茁壮成长。当速度成为主要变量时,单一决策者是个优势。这些新的驱动力帮助个人投资者抢到案子,提高自己的地位并吸引更多的资金。

转变 3:知识服务已经正规化,最佳实践已经出现

创业从来都不是一件容易的事——但毫无疑问,它变得比以前简单了。这在一定程度上要归功于最佳实践的正规化和知识的传播。在硅谷的早期,很少有人知道如何创建和经营高速增长的企业。现在,世界上到处都是创业者和从业人员,他们有成功也有失败,但每个人都有对应的教训。

媒体将这些曾经深奥的信息扩展给那些尚未亲身体验过科技创业的人。印度尼西亚的青少年,只要拥有互联网连接就可以阅读 YC 的 Paul Graham 关于“做不可规模化的事情”的文章,并立即了解冷启动需要什么。

但市场在不断发展,削弱了传统机构的优势。虽然机构的知识仍然很有价值,但许多最佳实践现在已经公开。因此,当代企业家可能不像以前那么需要老骨头了。当传统优势被消除时,个人投资者具有相对优势。

转变 4:科技和投资成为主流

技术是我们这个时代的故事——它渗透到商业、政治和艺术的方方面面。随着这种情况的发生,那些技术赢家背后的支持者也声名鹊起。Adam Neumann(Wework 创始人)、Travis Kalanick(Uber 创始人)、Benchmark 和 SoftBank 的故事出现在大大小小的屏幕上。

加入这个行业的兴趣也在增加。风险投资吸引了来自初创公司、大型科技公司、银行、咨询和新闻业等领域的申请者。传统机构的人效仍然很高,少数几位投资者可以相对简单地管理数亿甚至更多钱。这意味着即使行业发展壮大,它也无法和候选人的量级匹配。

与我交谈过的许多个人投资者都表示,他们创办了自己的基金是因为自己没有其他的选择。另一些人则觉得没有机构在他们看到的机会上发力。

Conscience 的 Ariana Thacker 描述了她的旅程:

“我特别热衷于与在消费者和科学交叉领域进行创新的早期创始人合作。我认为成为一名 solo GP 是一种实现我愿景的方式,即开拓和支持在这个交叉路口的创始人。一开始市场上没有 Conscience 这样的机构,因此我主动建立了它。”

转变 5:基础设施让单独行动变得更简单

除了更广泛的技术升级之外,基金管理领域也出现了大幅的演进。十年前,Carta 尚未成立,AngelList 只有两岁。两者现在是各类基金的核心基础设施,用于管理股权结构表、跟踪投资、筹集资金和处理基金管理事务。

设立一支新基金曾经需要数周或更长时间。现在,这个过程要简单得多,就像掌握投资组合的变化一样。虽然个人投资者在此类基础设施出现之前就存在,但毫无疑问,它使他们的商业模式更加高效,并允许其他喜爱风险投资的个体参与进来。

玩家们

根据Basu Trivedi的定义,我将尽我所能区分 solo capitalist 和其他相似的人。我们还将重点介绍正在参与这个趋势的基金,并讨论如何走向 solo 的模式。

Solo Capitalists

如果我们进行这些限制,那么 solo capitalist 的数量会相当少:资金超过 5000 万美元、参与领投且团队中没有其他投资人。

Oren Zeev 可能是最典型的例子。在私募股权公司 Apax 担任 GP 后,Zeev 从 2007 年开始独立进行投资。据报道,如今,他管理着超过 10 亿美元的资产,即使在后期的轮次也经常领投。比如创意社区 Deomestika 上周宣布的 1.1 亿美元 D 轮融资,就是 Zeev 领投的。

曾在 Color Genomics 担任 CEO 的 Elad Gil 也采取类似的投资方式。2021 年 8 月,有传闻说他正在募一支 6.2 亿美元的基金。他最近也领投了人力管理平台 Lattice 的 F 轮融资。

Elad Gil,他曾担任 Google 的产品经理和 Twitter 的战略总监,其明星案例包括 Airbnb、Clubhouse、Coinbase、Pinterest 和 Stripe

Third Kind 的创始人 Shana Fisher 是这个领域的先行者。自 2010 年开始投资以来,这位前微软高管已经完成两只基金的退出。她的 2019 年募集的那期基金规模为 6500 万美元。费舍尔也会领投,尽管通常是早期的轮次,例如对创作者平台 Bubblehouse 的投资。

当然,前文提到的 Josh Buckley 也在此类。他已经管理着数亿美元的资产,并领投了游戏初创公司 Playco 和巴基斯坦货运平台 Bridgelinx 等公司。

Lachy Groom 是 Stripe 的早期成员。据报道,去年 7 月,Groom 筹集了 2.5 亿美元的 Fund III,并领导了对 Stark Bank、Ethyca 和 ContainIQ 等公司的投资。

Array Ventures 的 Shruti Gandhi 在 12 月募到了 5600 万美元,并领投了几轮融资,包括最近对产品管理工具 Chisel 的投资。与 Third Kind 一样,Array 专注于早期投资,因此他们和最严格定义的 solo capitalist 还略有出入。

做了几年天使投资后,Zach Coelius 于 2020 年年中宣布成立一家机构。他的旗下基金的总规模为 4500 万美元,并且只有 Industry Ventures 这个单一 LP。根据 Crunchbase,Coelius Capital 已经领投了保险公司 Billy 的种子轮投资。

以上的列表并不详尽—— solo capitalist 的定义界限仍是模糊的,但我们重点讨论的六个人代表着其原始定义。

Solo GP

Solo capitalist 代表着一小撮人,而 solo GP 的数量大得多。这些投资者与上述投资者的不同之处在于他们可能经营规模较小的基金或者还尚未出手领投。

Not Boring Capital 的 Packy McCormick 就是 solo GP 的代表。此外 20VC Fund 的 Stebbings 则管理着更大额点的基金,资产管理规模至少为 1.4 亿美元。

Packy McCormick,他以 Not Boring 这个明星 Newsletter 而出名,其首支基金募到了 800 万美元,参与了 Braintrust、Party Round 和 Ramp 等公司

这个群体与 super angel 的不同之处在于他们募到了机构投资者的钱。当然,他们会在不同类别间流动——今天的 solo GP 明天可能就会变成 solo capitalist。

超级天使

与 solo capitalist 混杂在一起的是一个我们可以称之为 super angel 的群体。这些人不拿机构的钱,要么用自己的钱投资,要么帮朋友管一些钱。有些人可能管理着相当大的资产,并且在股权结构表上占据重要位置。

像 Lenny Rachitsky 这样的人属于此类。除了帮传统基金推案子,Rachitsky 还帮助管理 AirAngels,并投资自己的资金。他非常成功,Angelist 最近发布的一篇文章强调他是该平台上 20 位顶级“外部共同投资者”之一。在我们的互动中,Rachitsky 很好地详细阐述了这一表现:

”你可以看看我投入的资金,以及我所有天使活动的当前价值(给传统基金和自己 syndicate 推案子的 carry),总体上涨了 25 倍。这个数据可能不太合适,但它最终确实非常真实,它表明了天使投资者可以获得的杠杆作用。”

很多经营滚动式基金(Rolling Fund,GP 的投资和募集可以同步进行)的人也属于此类。尽管这些人的确管理着外部资本,但他们筹集资金的方法感觉更符合天使投资者“自下而上”的精神。AngelList 强调的一些人包括 Julian Shapiro、Shaan Puri、SHL Capital 的 Sahil Lavingia、Cindy Bi 的 CapitalX 等。

无论定义如何,上述三类中的每一个人都是个人投资者,对这一生态系统产生了重大影响,并正在改变游戏的玩法。

LP

没有其他行业比风险投资更容易受到“关键人物风险”的影响。由个人投资者创立的公司将这种脆弱性高度放大。

Cake Ventures 的 Monique Woodard 指出,LP 已经关注到这种风险:

“我跟一些试图投资 solo capitalist 的机构打过交道。一些人看到了运营上风险,其中一些人看到了意外事故的风险。我确信 solo capitalist 拥有足够的资源,他们的运营不会比那些有多个合伙人的机构差。而且坦率地说,任何人都可能遭遇意外事故。”

尽管一些 LP 认为风险过大,其他人拥有别的看法。一位曾在机构 LP 工作的消息人士认为这没什么:

”风险投资是少数股权投资,哪怕 GP 解散了,其基础投资也不会受到太大伤害(如果是 buyout 的话,GP 解散,那么底层公司资产的管理者也解散了)。”

单人和团队模式之间的另一个明显区别是前者有一个到期节点——另一种“关键人物风险”。团队可以安然度过一位合伙人的退休,并且可能对代际变化更具弹性,但当 solo GP 想要退休,他们的机构也就到期解散了。

有人强调了另一个问题。如果这些 solo GP 不能成功募到很多钱,管理费无法维持他们的长期生存。但如果募到了很多钱,他们的经济状况会变得太好,以至于他们可能会选择将自己的业务转变为家族办公室或去搞休闲活动。

同样,虽然一些 LP 更喜欢那些度过几个管理代际的基金,其他 LP 则更喜欢那些试图构建一个新帝国的黑马。随着基金资产管理规模的不断增长,其回报往往会受到影响。因此 solo GP 的退休计划反而可能是好处。Basu Trived 提出了这一点,他说:

”在某个节点,你必须得关灯睡觉了……我认为一些机构将这种可预见的到期日视为一个功能点,而不是 bug。”

大型捐赠基金正在参与进来,尽管耶鲁富有盛名的投资团队已经避开了个人投资者,仍然偏好团队作战的机构。哈佛并没有表现出这种倾向。我采访过的一位消息人士表示,Groom、Buckley、Boyce 和其他人都募到了剑桥捐赠基金的钱。MIT 旗下的 MITIMCO 专门开设了“新兴管理者”计划,圣母大学也处在有兴趣的队列。

有传言称,Horsley Bridge Partners 这家 FoF 也在支持个人投资者。它在这方面拥有丰富的经验,曾资助过 IA 的 Roger Ehrenberg 和 Baseline 的 Steve Anderson 等人。其他经常被提及的 LP 包括 Industry Ventures、Truebridge-Kauffman 和 Cendana Capital。后面这些 LP 只关注早期投资的投资人。

走向 solo 的发展路径

如何成为一个个人投资者?尽管每个人的故事都不同,“个人投资者”还是有一些通用范式的:

获得受众

我们提到的几位个人投资者都是从创作者起步的。Rachitsky、McCormick 和 Wittenborn 都撰写 Newsletter,Stebbings 和 Beshara 经营播客,Turner Novak 是 VC 的 Meme 大王之一。

LIquidity 的创始人化名 Lit 强调了通过受众来建立共识和寻找新案子的力量:

”投资人可以获得关注者,建立营销渠道,并将他们的想法传达给一个特定的群体,使他们能够在更个人的层面上看到差异化的 deal flow。”

注意力和亲密感可以很好地转化为交易机会,个人投资者们还需要外部火力。Milanović 意识到自己搁置了太多机会后开始募集主基金:

”我一直在通过管理一个 syndicate 来进行非正式的投资。我回顾了顺和不顺的地方。顺的地方是,我们在 syndicate 中有一群 FinTech 老炮,然后能投进最难抢的公司。坏的地方在于,我们并没有用完我们拿到的份额,因此我们想募个基金……”

从基金中剥离

虽然不太常见,但一些个人投资者之前曾在传统基金工作过。在创办 Stellation 之前,Boyce 是 General Catalyst 的合伙人,而 Lloyd George 在 RRE 工作。Gandhi 曾在 True Ventures 工作,并为 Bullpen Capital 提供咨询。她目前还担任 SFERS 的专员,SFERS 是 250 亿美元规模的旧金山工人养老金计划。

这些人受益于过去已形成的投资风格、良好的业绩记录和自己掌握的投资人、企业家和 LP 的网络。

创办公司

企业家的经历能带来经营上的专业知识,一直做投资的人很难具备这些知识。Naval Ravikant、Jack Altman 和 Josh Buckley 都是备受瞩目的例子。和他们结盟的公司能收获一位导师。与那些在更传统行业度过职业生涯的人相比,他们能够提供更忠实的建议。

一位参与过 solo GP 投资的前 LP 认为这可能是最佳配置:

”我倾向于认为,长期表现最好的 solo GP 将是从业者,无论是创始人还是前 1% 公司(Stripe、Slack、Airbnb)的高知名度高管,他们拥有人才网络,公司早期发展的经验,还有特定市场的最佳经验。”

正如我们将在下文介绍的,拥有一家公司“黑帮”也能带来关系网的益处。

专业知识

一些个人投资者通过开拓其他基金忽视的市场而获得成功。例如,Cantos 的 Ian Rountree 在硬技术领域的早期投资享有盛誉,而 Soona Amhaz 的 Volt Capital 则专注于加密货币。Amhaz 强调这一点是她优势的一部分:

”我已经经历了多个牛熊周期,因此对这个领域有更长远的看法,不像那些刚刚进入加密领域的 VC。此外,我能够提供行业独有的洞见。”

专业不必局限于新技术。例如,Andreas Klinger 启动了 Remote Work Capital 以利用全球趋势:

”我试图说服 VC 的朋友投资那些我觉得很好的公司,但是过程很挣扎。所以我从几个同样相信远程工作趋势的人那里筹集了资金并开始自己投资。在 COVID 之后,全世界都看到了这个主题的潜力。”

Woodard 投资于不同的文化趋势,专注于“涉及人口变化领域的公司”,包括人口老龄化、女性消费者和“新多数”,即主要由以前的“少数”群体组成的趋势。Woodard 觉得她对这些领域的关注不在传统 VC 的工作范围内,但对创始人来说可能是无价的:

”在机构进行投资后,我清楚地知道自己的 thesis 不适合在风险投资机构内。我一直是一名建设者和企业家,所以我将这种创业精神应用于创办一家风险投资公司。

创始人愿意拿我的钱是因为他们知道我对人口相关主题有自己的观点和理解。归根结底,我认为我在老龄化等领域展示专业知识的能力最能引起创始人的共鸣。”

一些个人投资者尝试调整基金的结构。Fern Gouveia 是一位正在筹集个人基金的前企业创始人,他讨论了如何让自己的公司适应加密领域:

”鉴于 DAO、社区筹款、NFT 等等,我相信 VC 的传统结构不适合加密货币……最好的基金将是 VC 和对冲基金的混合体。我接触了一些较小的参与者,他们愿意让我试验这个想法并且愿意进行更灵活的配置。”

找到“黑帮”归属

很多个人投资者在新经济公司工作后崛起。Rachitsky 在 Airbnb 工作了 7 年,Groom 在 Stripe 工作了七年,Rajaram 在 Google、Facebook 和 Doordash 任职。

Groom 曾是 Stripe 的 30 号员工

他投到了 Figma 和 Notion

他们所处的公司生态都拥有丰富的人才,这些人才可能自己创业或是被挖到成员企业中。Rachitsky 提到这点通常是他 pitch 的一部分:

”当我与创始人交谈时,我也会向他们介绍引入 Airbnb 校友网络(作为人才池子、咨询意见的来源和分发渠道)的价值,这引起了很多创始人的强烈共鸣。”

虽然以上不同的路径可能在某种程度上解释了个人投资者是如何出现的,但我们还没有完全揭示他们是如何获胜的。

获得胜利

最重要的一点,个人投资者的胜利是一种“反向定位”的壮举。传统的风险投资公司给人的刻板印象是行动缓慢和贪婪攫取,但 solo capitalist 通过快速的流程和作为值得信赖的知己而获胜。

尽管每个投资者都有自己的长处和短处,但总有一些接近基准范式的东西。与我交谈过的几乎所有个人投资者和其他消息来源都强调了以下几点:

快速行动

每个风险投资公司都需要一个 Domino 的披萨追踪器。你的交易在哪个阶段?你还处在尽调阶段还是正在过会?你得再坚持一个月,还是在本周末之前得到答复?

传统融资过程的多变性和不透明性是风险投资的硬伤。不幸的是,这个痛点很难解决。无数的因素变化 —— 案子、合伙人、其他成员企业、董事会、投资委员会 —— 共同阻碍了流程推进。

个人投资者可以解决这个痛点。由于他们的单边立场,他们能够迅速做出投资决策,通过果断赢得份额。Array Ventures 的 Shruti Gandhi 指出,“我们通常会在电话会议上就做出决定,并花更多时间进行额外的尽调和谈判条款等。”

Volt 的 Soona Amhaz 也提到了她的快速转变:“我的投资过程通常需要几天时间。我可以快速行动,因为完成决定所需的繁文缛节更少。”

这个周期在个人投资者中似乎很常见,代表了对传统投资周期的巨大转变。

及时响应

在投资完成后,这种速度仍会持续存在。与我交谈的几位个人投资者表示,他们的部分价值在于响应能力。例如,Nik Milanović说:“你可以问我投资的任何创始人,我几乎都是秒回。”

Lenny Rachitsky 详细阐述了这个主题:

”我告诉(创始人)他们可以随时联系我。我给他们我的电话号码,并且总是在创始人求助时立即回复。有些创始人每周给我发一次短信。这真的取决于他们需要什么,以及他们当时最大的瓶颈是什么。由于规模原因,我很少主动主动询问是否可以提供帮助,但我会回应每一个公司发来的 investor update,并提出我可以提供帮助的每一个问题。”

虽然一些传统投资者在这方面也做得很好,但个人投资者更脱颖而出。在某些方面,这可能是因为许多人本身就是企业家,因此他们跟创始人更契合。

善解人意

个人投资者也是创始人,很多人在投资之外还经营着初创企业。但即使没有这种情况,将个人投资实践正规化的行为也具有创业精神。

开公司不容易,因此这些 solo capitalist 比传统的风险投资人更接近创始人。正如 Cantos 的 Ian Rountree 所说,“Solo GP 本身就是创始人。”Conscience 的 Ariana Thacker 也描述了这种现象:

”Conscience 的诞生让我能够在情感和智力上以更加深入、富有同理心和理解力的方式与创始人建立联系。我觉得我们是志同道合的弱者,彼此并肩作战,以完成与我们各自“不可能”一致的使命……在这段旅程中我并不孤单,我的大多数 solo capitalist 同行每周工作 60-80 多个小时,我们正在全力以赴来实现这一点。”

和创始人之间的同理心可能是那些终身投资人欠缺的。例如,Thacker 指出,她让她投资的每一位创始人都可以访问其 Calendly 日程,这样他们就可以在不需要额外协调的情况下约她的时间。这似乎只是小小的善意,但它表明了某种理解。

正如一位个人投资者向我描述的那样:“我首先是你的朋友……没有额外干扰,只有我和你。我们一起冲。”

专业指导

一些个人投资者通过他们对某个领域的见解来吸引创始人。正如 Julian Shapiro 所说,“solo 本身并不重要。有趣的是成为参与公司运营的投资人。” 那些符合这一条的人具备上文提到的同理心以及宝贵的专业知识。

例如,Lachy Groom 为 Stripe 的金融业务做出了贡献。这样的经验是罕见的,并且可能对许多初创公司都很有价值。Lenny Rachitsky 是一位杰出的产品和增长大师——两者都是任何企业的重要组成部分。

更不寻常的例子是像 Galileo Russell 这样的人。这位被称为“Gali”的 YouTuber 经营着一家名为 HyperGuap 的 syndicate。他以看长特斯拉的论点而闻名。他在该领域的专业知识使他成为上市电动汽车公司 Arcimoto 的董事。随着该生态系统中出现新的参与者,Gali 可能会成为许多人希望在资本侧拥有的合作伙伴。

Gali Russell 上电视分享 Tesla

最后,Andreas Klinger 简洁地总结了个人投资者吸引力这一要素:

”创始人在早期阶段需要一个围绕着他们的支持系统——这对每个创始人和公司来说都是非常具体落地的。大多数天使和小额基金都以某种专业知识、技能、支持、品牌或网络而闻名。”

最成功的个人投资者通过精密的洞察或丰富的相关经验带来了专业指导。

帮助营销

社交媒体广告已经达到饱和,企业投放越来越难以脱颖而出。因此有效的营销渠道比以往任何时候都更有价值。很少有传统的风险投资公司在这一领域提供有意义的支持。当然,许多人可以将 PR 公司介绍给成员企业,或者帮助他们聘请内部的营销专家和创作者。

但是在讲述公司故事上,创始人通常指望不上投资人。

创作者出身的投资人正在介入。由于已经拥有大量受众,这些投资人可以帮助增加公司的知名度,替代了公司的营销投入。

例如,Gali 指出,他在 pitch 公司时会明确展示他在这方面的贡献:“我会说我们做一期播客,或者让我在推特上介绍你,你会看到我的价值。”通常,传统投资者会“过度承诺但交付不足”,但是这些创作者从一开始就可以有所作为并展示他们的影响力。

如果与出色的讲故事能力相结合,这种营销可能会发挥最佳效果。虽然提高社交媒体上的影响力是有益的,但通过播客和书面作品为企业创造故事可能更有价值。最好的案例之一是 Not Boring 的 Packy McCormick。ScienceIO 的创始人 Will Manidis 强调了一篇 Not Boring 的文章对他的业务的影响:

这近乎疯狂,传统基金需要做一堆工作来实现这些数字的一半效果,但 Not Boring Capital 只借助了 Packy 个人写作的一篇文章。

虽然与拿 solo capitalist 的钱并不能确保得到报道,但它或多或少有帮助。像 Packy McCormick 这样的人无疑会收到超额的邀约。只撰写熟悉并看好的公司将会是最简单的过滤器。

重新审视下上面的故事:McCormick 的一个故事有效地将 ScienceIO 的获客成本削减了近一半。虽然它的影响可能会随着时间的推移而逐渐减弱,但它仍然可能是聚客营销和获客转化的来源。这就是创作者投资人的隐秘力量——通过与头部创作者结盟,公司可以从根本上减少他们的获客成本并改善招聘(对招聘的影响可能是永久性的)。

挑战

单独经营一只基金并不容易。从外部看,它可能看起来只需要写支票和发 Twitter,但在幕后有复杂的运营、真正的挣扎和显而易见的取舍。正如 Thacker 所说:

”从时间投入、执行速度和所需技能的广度/深度来看,作为一名 solo GP 是个令人难以置信的紧张和独特的工作。你不仅仅需要知道如何投资和 sourcing,还必须处理长期经营一家成功机构所需的运营、筹款、品牌建设和扩展问题。”

个人投资者在投资过程的每个阶段都面临挑战,还有几个投资之外的挑战。

寻找项目

随着创业生态系统规模的扩大,优质的公司数量也随之激增。这使得寻找项目成为 VC 工作中越来越重要的一部分。分析师和投资经理的任务是寻找到下一件大事并率先到达那里。个人投资者在这方面可能会有点困难。单人作战的模式让他们几乎不可能实现同等的覆盖率。

虽然我采访过的一些个人投资者提到他们在其他投资人之前见到案子,但许多人依赖其他机构的引荐。只要个人投资者不占用太大的份额,老牌机构乐意为公司纳入一个可能有帮助的人。

但是随着个人投资者筹集更多资金,这种关系变得更加复杂——正如一位匿名消息人士所说,随着资产管理规模的增加,这些人可能会被“挤出他们的接入点”。为了通过更大的管理规模茁壮成长,个人投资者需要有不同于传统基金的找案子渠道。

对于像 Groom 这样的投资者来说,这可能来自他的 Stripe 网络。像 Buckley 这样的人可以利用 Product Hunt 的影响力以及他对 Hyper 生态内产品的接触资源。创作者和社区建设者可以利用他们的受众。Lit 指出,他们“拥有超过 100 万个人的受众,并建立了一个允许他们访问 deal flow 的网络。” Milanović 提到,他 90% 以上的交易来自社区成员和读者的“热情推荐”。Amhaz 指出,像 P2P Miami 这样的加密货币聚会是一个有价值的 sourcing 途径

有趣的是,Rachitsky 坦率地说,事实证明,相比发现新案子,他的观众和社区更能帮他拿份额:

”我对 Newsletter 成功的最大惊喜之一是它更能帮助我投进去,而不是从读者那里获得大量交易流。”

虽然大多数个人投资者可以愉快地保持足够小的规模与大机构合作,从而降低大规模 sourcing 的必要性,但一小部分人必须依赖其他策略。

尽调

个人投资者往往没有足够的时间精力来彻底调查他们所评估的公司,因为他们的核心吸引力之一是速度。而即使没有其他互动,更深入的了解公司也通常需要超过几天的时间。一些投资者采取了更慎重的方法,尽管这并不常见。

为了更坚定地开枪,个人投资者依赖他们人际网中的其他人。例如,经营 The Nordic Web Ventures 以及 Playmaker 的全职 CEO Neil Murray 提到,他经常将尽职调查外包给他的 LP 或其他具有相关专业知识的人。其他一些人指出,一旦有领投方,他们就很少进行尽职调查。

这种趋势的有趣之处在于它有效地分割了风险投资:一方只需要负责赢得交易机会,将研究分析的过程剥离。虽然传统机构也在经历这种转变,但 solo capitalist 是更为明显的案例,可能预示了未来的转变。也许在未来,公司将区分负责吸引企业家的“前端”交易员和形成投资理由的“后端”分析员。

从某种角度看,这是一个完全合理的方法。个人投资者几乎肯定不能像大型基金那样进行深入的尽调(至少不能有同等的广度),那为什么不相信他们的判断呢?就像“从来没有人因为购买IBM而被解雇”一样,很少有个人投资者会因为跟随红杉进入某一轮而被坑。

然而,如果投资者过于随意地运用这种策略,他们最终可能会得到一个杂乱无章的投资组合。曾支持过个人投资者的某大型基金的前任管理者评论说:

“如果一个 solo capitalist 在没有进行大量研究工作的情况下选择在某轮投入 100 万美元,我会很不放心。但我看到这种情况一直在发生。”

投后支持

“你基本上不可能成为 100 家公司的主要投资人,”Basu Trivedi 指出。部分原因是风险投资公司在过去十年中承担了新的责任。现在,许多基金不再只是提供建议——这本身就是时间密集型的——而是专门开展招聘、营销和运营实践。

个人投资者通常没有足够时间精力来提供类似的服务。Murray 指出,他可能想替他的创始人采取许多举措,但又不太适合:

”即使这是您的全职工作,这仍然会是个问题。因为您想专注于真正推动那些能带来变化的事情,寻找新的投资并帮助已投的企业。尽管你知道还有很多其他的事情会给经营带来帮助(安排面对面的活动、与你的所有创始人和 LP 维护一个引人入胜的 Slack 频道,替你的创始人跟厉害的人交流),但只有一个人要面对这一切,你很难找到时间。”

也许最突出的问题是:企业家想要这些附加服务吗?他们期待个人投资者这样做吗?

一些创始人肯定会。a16z 可能是在投后支持方面最先进的公司。对于像 Levels 的 Sam Corcos 这样的创始人来说,这是一个巨大的福音。去年 10 月,他在推特上表明了该公司的价值:

一个个人投资者如何与 94 个人竞争。对于像 Corcos 这样的人来说,用一个个人投资者取代 a16z 几乎肯定不会是正确的做法。Corcos 显然已经找到了一种方法来充分利用该模式的好处。然而,Corcos 也是一个不寻常的案例。他是很奇特的管理者,在生产力和人际网方面具有超强的能力。一个维护着 1000 人的电子表格并与和他们保持联系的人可能会将这种投后价值最大化,这并不令人惊讶。

其他创始人可能更喜欢点对点的个人关系。虽然单独的投资者可能无法做所有事情,但他们可以比机构更好地满足这一需求。在某些情况下,他们可能拥有独一无二的知识或触达权限。

最后,我们应该回到前面提到的 McCormick 的例子。个人投资者不需要解决所有问题,尤其是在他们并非领投者的情况下。相反,他们需要在至少一个领域提供极高的价值。

用创业的比喻来看,企业家应该是“T 型”,将他们的知识应用到各种场景中,但对特定行业有深入的了解。solo 的趋势有利于“T 型”投资者——那些聪明到能够分析不同业务并拥有特定杀手级认知的人。

行政工作

虽然技术水平有了很大的提高,但个人投资者仍面临着许多行政挑战。为了成功,许多人雇用了额外的支持人员。几个大名鼎鼎的个人资本家正在通过办公室主任来处理运营事务,而一些其他人已经开始建立一个后台团队。Soona Amhaz 对此表示:

”Solo capitalist 属于用词不当,因为许多 solo capitalist 并非在独自经营。投资人可能代表基金品牌和唯一 GP,但通常还有一个团队来支持运营、财务、行政、后台和采购/尽职调查。例如,在 Volt Capital,我们聘请了首席财务官、分析师和投资合伙人。”

一些投资者增加了员工人数,另一些投资者则对新工具保持警惕。Fern Gouveia 指出,创办一家混合了风险投资和对冲基金的公司让他留意到基础设施的稀缺:

”通过这种对冲基金和风险投资的结构,我使用多种工具来跟踪投资组合和头寸。我很希望有个工具可以让我查看流动代币和初创公司的仓位,然后将这些头寸链接到我在审计、LP Update 和会计上的需求。”

随着投资继续进入主流并带来新的基金管理者,我们应该期望看到新的产品出现以服务于越来越复杂的用例。

扩大规模

大多数个人投资者的资金规模都在数千万美元,而不是数亿。在许多情况下,这意味着他们可能无法充分利用后续轮次跟投的权益。如果没有选择按比例行权,他们的股份会在后续轮次被稀释。这个问题似乎没有完美的解决方案。

一个常见的解决方案是通过 SPV 来填补跟投资金。这笔钱并非来自个人投资者的基金,而是来自 LP、其他创始人和社区成员。Amhaz 谈到了这一点:

”通常情况下,我可以在后续轮次中获得更多的跟投额度——在这种情况下,我启动 SPV 以最大限度地提高风险敞口。Volt Capital LP 通常可以优先行权并进入 SPV。”

Julian Shapiro 指出,他遵循着类似的策略,更喜欢与那些希望投资于其基金的跑出来了公司的 LP 合作。“我希望他们能从我这里获得价值,这样我就不光是他们的商品。”他说。

并非所有人都认为 SPV 有效。Andreas Klinger 说它们“往往太慢了”。收集兴趣可能很困难,尤其是在一家公司知名度不高的情况下。“一旦公司火了,”他补充道,“基本上为时已晚。”

为简单起见,一些个人投资者只是将按跟投的权利分配给大型的 LP,从而消除运营公开的 syndicate 的压力。其中许多 LP 可能是较大基金中的 GP。虽然其中一些关系涉及共享的利益,但在其他情况下,它可能作为支持 solo capitalist 的一种权益。

某大型基金的前任经理也提出了类似的主张:

”我支持的许多 solo GP 的 LP 包括 a16z/Thrive/TPG 等机构,这些资金方能获得后续轮次的共同投资权利。”

个人投资者可以选择增加他们的 AUM,通过运行 SPV 来增加他们的工作,或者放弃后续的轮次。每个选择都有其优缺点。

身份

一个更深奥的挑战是身份问题。正如 Jackson Dahl 在《2022年加密货币的看点》一文中所提到的,越来越多的影响者在使用化名和代号。在加密货币世界尤其如此,Gmoney、0xMaki 和各种使用 CryptoPunk 代号的人已经积累了大量有影响力的受众。

他们如何处理身份问题?毕竟,投资关系通常会落到个人身上。我向 Litquidity 的 Lit 询问了他们如何处理身份问题,并了解到他们只会在签署了 NDA 的情况下暴露身份。他们补充说:

这种关系是基于信任的。想让我上股权结构表的人都知道 Litquidity 的品牌,并且知道它背后有一个值得信赖的人。

虽然 Lit 似乎找到了解决方案,但我们尚不清楚这是否适用于所有公司。可能需要有新的工具来更好地处理这类单独的投资者。

前进与反击

传统风险投资机构应该担心个人投资者吗?对于头部机构来说,这种趋势可能不是重大威胁。当我询问 Basu Trivedi 对 solo capitalist 成功率的看法时,他回答说:“他们的胜率高过大机构吗?我不这么认为。” 他同时强调从业者之间的竞争力差异也很大。

虽然相比 solo capitalist,头部机构可能更担心 Tiger Global,但他们可能还是希望采取积极行动。此外,几乎可以肯定,头部以下的基金都感受到了这些“流氓”的影响。鉴于如此多的投资人提供的资金价值一样,对于企业家来说拒掉二流基金而选择一流的 solo capitalist 似乎是无脑的选择。现在是风险投资公司做出反应和反击的时候了。

让个人投资者看起来更像机构

Solo capitalist 这个绰号有一些不合逻辑的地方。确实,维持一个小团队有结构上的优势。正如我们所提到的,这可以实现快速决策和更紧密的关系。

但是,单 GP 的公司和一个双 GP 的机构真有那么大的区别吗?三个呢?个人投资者真的那么快吗?有那么紧密吗?

个人投资者会自动获得没有包袱和独自作战的好处。他们总被放在有利的维度上与 VC 进行比较,但几乎从未在不利的维度上作比较。正如 Gouveia 所指出的,“VC (被比较时)并不总是正面的象征,因此在创始人眼中,被视为个人而不是公司也使我们更加人性化。”

如果我是一个老派风险投资家,我会想打破这种说法。当然,这说起来容易做起来难。个人投资者的弱势地位可能会保护他们免受批评。不过,在某些时候,这种模式将受到更严重的质疑。正如 Ian Rountree 所说:

”总有一个钟摆在某处摆动。几年后的创始人可能会说,他们没有得到足够的支持,因为 solo capitalist 分布得太分散,我们中的一些人可能得联合起来......”

让机构更像个人投资者

削弱个人投资者是一种危险的游戏——向他们取经要聪明得多。与其批判个人经营的机构,传统组织需要接纳这一新浪潮的服务、个性和同理心。也许最明显的方法是提升合伙人的个人品牌。Julian Shapiro 建议 VC 的合伙人“上 YouTube”或“撰写长篇博客”。

如果做不到这一点,公司也可以尝试吸引个人投资者加入他们。有些人希望保持他们的独立性,但增加强大的后台支持和更多的稳定性可能对许多人有吸引力。吸引创作者出身的投资者可能会是杀手锏,因为他们能解决了许多现有机构的营销影响力难题。

虽然这能帮助它们建立一些营销能力,但机构还应该投资自己的媒体资产。a16z 显然是这方面的领导者,它拥有一系列播客。现在断定其在线出版平台 Future 的成功还为时过早,但这种尝试表明了它对生态系统变化的理解。

a16z 推出 Future 来颠覆媒体行业的未来

Redpoint 似乎也采取了类似的策略,雇佣了一个创作团队,并为一个名为“Start”的项目划拨了 100 万美元预算。这个新的内部媒体品牌预计将包括视频、文字内容和 TikTok 视频。

很少有其他基金紧随 a16z 和 Redpoint 的脚步,这表明它们要么没留意到,要么觉得无法开发新能力。那些不想出局的人应该醒过来,开始扩大自己的技能组。

LP 行为正规化

老牌 GP 经常向个人投资者管理的基金开出第一笔支票。这不仅是促进行业下一波发展的一种方式,也让它们更早看到新的交易机会。这些机构应该将这种 LP 投资正规化。它可以每年拨出固定金额投资于新兴的基金管理人,或让每位 GP 拿到资金然后分配出去。一些人可以为新兴的基金管理者推出教育资源,或者创建一个平台,让这个群体更容易利用机构的基础设施。

例如,Index Ventures 可以每年都挑 5 位新的 solo GP 投 1000 万美元的种子基金。这些 solo GP 可以自由筹集外部资金,但是 Index 的钱可以作为他们全职投入的打底资金。作为流程的一部分,GP 提供指导、SOP 和在一定范围内使用公司资源。作为交换,个人投资者要把 pipeline 公开给机构,并让他们参与了跑出来了的公司,并分享一些利益。提供资金的机构可以为这种安排设定时间表:两年时间足以建立真正融洽的合作关系并获得收益。

这样的安排似乎是一个明显的双赢。大型机构用小钱尝试了 FoF 策略,获得赞助新人的光环效应,与下一代建立深厚的关系,并获得对不同业务的了解。个人投资者将大大降低他们的工作风险,从一个成熟的品牌中受益,向有经验的投资者学习,并从他们最好的投资中获得一些收益。

未来

个人投资者的趋势会持续吗?我们会看到由这个群体管理的资产管理相对较多,还是较少?虽然这个群体中的许多成员对未来持乐观态度(不足为奇),但在这个群体之外的人似乎也这么认为。前面提到的那位前基金经理说:

”我坚信 solo GP 模式将成为 VC 的一大变革浪潮,无论是规模超过 7500 万美元的基金,还是规模较小的基金。”

让我们思考一下当代个人投资者如何及时发展他们的投资实践。

向外扩展

独立运营不一定是永久的状态。对许多人来说,这更像是特定环境促成的,而非明确的个人偏好。Monique Woodard 说过:

”合伙开办公司对我而言就像结婚,不是随便跟谁就能一起做的。与其奉子成婚,我更有信心将 Cake 作为一个 solo GP 运营。”

而有时,哪怕是那些情愿独立运营的人也可能会找到永远的商业伙伴。近年来我们已经多次看到过这种情况发生。Jeff Morris, Jr. 曾是一个著名的 solo GP,但后来在他创立的基金 Chapter One 中纳入了新的投资人。Basis Set 的 Xuezhao Lan 是另一个例子。Lan 这样概述 Basis Set 的成长过程:

”我一开始是个人投资者(2017 年当时由女性个人投资者筹集的最大的早期基金),现在管理着 2 支总计超过 3 亿美元的基金,并拥有像科技公司一样的投资人和工程师团队(工程师多于投资人)。大多数 LP 是非营利性捐赠基金和基金会。”

其他人可能会效仿 Lan 的做法,拓展单打独斗的投资状态,并建立由多个合伙人掌舵的基金。

形成联盟

另一条是结盟。风险投资界已经由建立在信息和交易机会共享基础上的不同联盟掌控。个人投资者可以联合起来,来获得近似大型机构才能提供的投后资源。一位个人投资者对这种方法表示了兴趣:

”也许可以为个人投资者建立一个网络联盟,以启用彼此的“平台”。我的 BD 能力、Packy/Mario 的写作/研究、Ryan 的产品能力、Shrug 的网红关系等等。”

随着现有参与者之间形成联盟,为它们定制的结构可能会蓬勃发展。一个例子是 GTMfund,一个由进入市场专家共同投资的网络。像这样的集体提供了清晰的价值和对其他运营集体的访问。根据其决策结构,这些群体可能能够快速做出决定,尽管很难想象他们能像个人投资者一样迅速。

最终,投资者可能会找到新的、互惠互利的合作方式来增加他们的带宽。

改善公平

女性和少数群体在风险投资中的参与仍然不足。这样的问题似乎也存在于个人投资者群体中。独立投资者运动要走向成熟,这些边缘化的群体得获取进一步的支持。Shruti Gandhi 指出,solo GP 中“没有多样性”、“很少有人信任独立投资的女性”。

Woodard 详细阐述了这个话题,他指出,更多样化的个人投资者可以赋能那些经常被忽视的创始人、行业和地区:

”仍然没有足够的资金流向女性企业家、黑人和拉丁裔创始人、从事真正硬技术的创始人、湾区以外的企业家、新兴市场创业者等等。我不认为单靠个人投资者就可以解决这个问题,但我相信由更广泛的投资者管理的更多资本开始使我们走向正确的方向。”

到目前为止,科技和风险投资生态应该意识到这些不足,并且必须努力纠正它们。

结语

正如 Jim Barker 所说,只有两种赚钱的方式:捆绑和拆分。

风险投资或许正在回归其开始的地方。一个由 Arthur Rock 等独狼创立的行业在发展中团队化——机构们发展壮大,凭借其独特的专业知识、更清晰的信息和更丰富的服务而蓬勃发展。

崛起的个人投资者挑战了这个范式。这些“流氓”不靠投研和投后服务,而是通过速度、同理心,以及把风险投资这一资产类别当作另一种资产类别来对待(一种能够被完善和颠覆的资产)而取胜。

这代表了一场伟大的分拆运动,一切似乎才刚刚开始。

Reference

https://www.readthegeneralist.com/briefing/solo-capitalists

作者:Mario Gabriele

编译:程天一

排版:海外独角兽团队

世纪金融网

世纪金融网